更新日:2023/07/12

JCBファーストローンプラスを全9項目から比較検証してわかったこと

(0)

この記事を評価する

評価を設定してください ×ここでは、JCBファーストローンプラスを全9項目にわたって、競合他社と比較しながら検証しました。

メリットばかりを強調する公式サイトや広告サイトからはわからない、デメリットの分析にも力を入れています。

JCBファーストローンプラスに限らず、どのローンにも良い点と悪い点があります。

客観的な視点で比較をしなければ、どんな人に向いているローンなのかがわかりませんよね。

メリット・デメリットをきちんと理解したうえで申込めば、あとあと失敗したと思うこともないはずです。

今回の比較検証は、JCBファーストローンプラスをご検討されている方に非常にオススメできる内容になっていると思います。

ぜひお読みください。

- 目次

- JCBファーストローンプラスってどんなローン?

- メリット

- デメリット

- どんな人に向いている?

- 金利

- 限度額

- 申込方法・審査時間

- 借入方法

- おまとめローン

- 無利息期間

- 返済方法

- 返済方式

- 店舗数

- まとめ

JCBファーストローンプラスってどんなローン?

JCBファーストローンプラスは、大手クレジットカード会社JCBが運営するカードローンです。

JCB FL+ もしくは JCB firstloan+ と表記されることもあります。

JCBといえばクレジットカードですが、JCBファーストローンプラスはカードローンなのでショッピングには利用できません。また、海外旅行保険などの特約も付きません。

JCBファーストローンプラスに申込めるのは、20歳以上58歳以下で、毎月安定した収入のある人。

残念ながら、個人事業主、学生、パート・アルバイト、専業主婦、年金生活者、無職は申込めないので注意が必要です。

JCBファーストローンプラスのメリット

正直にいってしまうと、JCBファーストローンプラスはメリットが少ないローンですが、たとえば下記のようなメリットがあります。

大手クレジットカード会社の安心感

JCBといえば日本を代表するカード会社なので、大手ならではの安心感があります。

また、一見すると、キャッシングカードには見えにくいデザインも魅力です。

利息の負担を減らせる

JCBファーストローンプラスの返済方式は、残高スライド元金定額払いか毎月元金定額払いです。

いずれも元金方式といって、毎月決められた元金に加え、発生した利息を支払っていく方式です。

一方、競合他社は元利方式を採用しているカードローンがほとんどです。

元利方式の場合、月々の支払額に利息と元金が両方含まれています。

例)

元金方式...月1万円+利息の支払い

元利方式...月1万円(元金と利息含む)の支払い

元金方式の場合、月々の負担は大きくなりますが、そのぶん完済までの期間が短くなり、利息の負担も減らすことができます。

一方、元利方式の場合、月々の負担が小さくなりますが、返済期間が長引き、利息の負担も大きくなります。

JCBファーストローンプラスのデメリット

では、JCBファーストローンプラスにはどのようなデメリットがあるのでしょう?

審査結果がわかるまで1ヶ月超

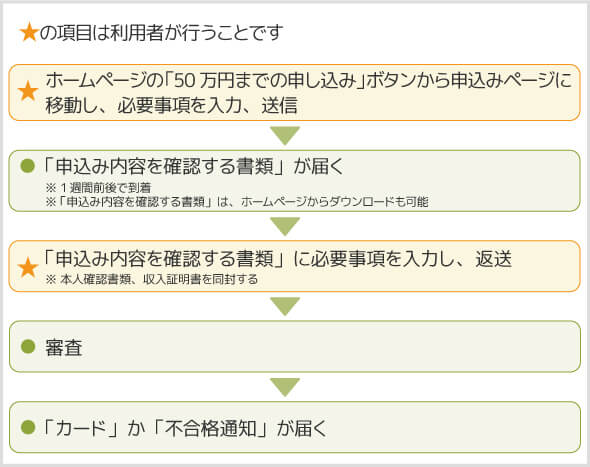

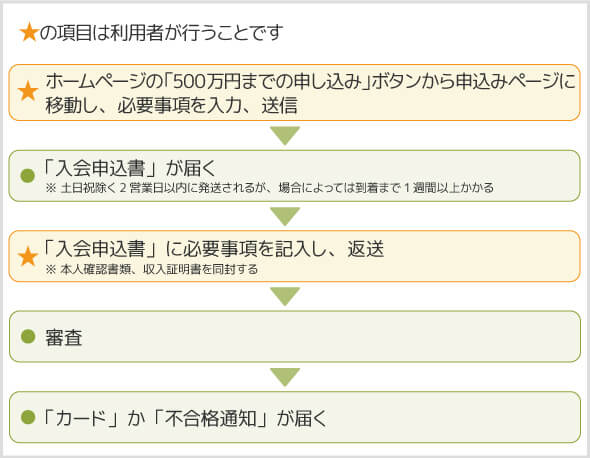

申込みから融資までの流れを簡単に紹介しましょう。

ホームページから申込むと必要書類が送られてきます。

必要事項を記入して返送後すると、審査開始です。

審査に通過すると、カードが郵送されるので、そのカードを使ってATMから借入れできます(不合格の場合は不合格通知が届きます)。

ただし、ここで注意点があります。

審査開始後、カード(または不合格通知)が送られてくるまで、なんと1ヶ月もかかるのです。

それまで審査結果を知る手だてはありません。

そのため、審査スピードは他社とくらべて大きく劣っています。

たとえば、アコムやプロミスなどの大手消費者金融の場合、審査時間は「最短20分〜30分」が主流です。

また、最近は「仮審査の結果なら申込み後すぐに表示」というカードローンが増えているので、1ヶ月は少し長すぎますね。

金利が高い

JCBファーストローンプラスの金利は5.8%~17.8%です。

業界内では一般的な消費者金融の部類に入ります。アコムやプロミスなどと同水準ですね。

しかし、銀行カードローン(上限金利15%程度)とくらべると高金利です。

総量規制の対象

JCBファーストローンプラスは、クレジットカード会社が運営するカードローンサービスなので、総量規制の対象となります。

したがって、年収の3分の1以上の金額を借入れることはできません。

申込資格が厳しい

JCBファーストローンプラスに申込めるのは、20歳以上58歳以下で、毎月安定した収入のある人です。

他社は、上限年齢を60~69歳に設定していることが多いので、年齢の条件はやや厳しめといえますね。

また、JCBファーストローンプラスの場合、パート・アルバイトは申込不可です(派遣社員はOK)。

さらに、学生、専業主婦、年金生活者、個人事業主も申込めません。

他社は、「本人に安定した収入があればパート・アルバイトや個人事業主でもOK」としているところが多いので、職業に関しても厳しめですね。

また、利用限度額は最低50万円~となっています。

JCBファーストローンプラスは総量規制の対象になるため、年収は最低でも150万円必要です。

申込み手続きが面倒

ホームページから申込み可能なものの、その後の手続きはすべて郵送です。

郵送は面倒ですし、時間がかかりますよね。

また、申込みに際して本人確認書類と収入証明書が必要となります。

本人確認書類とちがい、収入証明書は手元にない人がほとんどでしょう。

50万円以下の少額利用に関わらず、収入証明書を求められるのはちょっと厳しいですね。

※ 本人確認書類は運転免許証やパスポートなどです。収入証明書は、源泉徴収票や給与明細書等です。後ほど詳しく紹介しています。

どんな人に向いている?

JCBファーストローンプラスは、どのような人に向いているのでしょうか?

正直なところ、JCBファーストローンプラスは金利、スピード、手続きの煩雑さ、申込資格のいずれにおいても、突出している点がありません。

ここからは、金利、限度額など全9項目にわけて、さらに詳しくJCBファーストローンプラスを検証していきますので、お読みになって、あなたに向いているローンなのかを確認してみてください。

金利

| 業者名 | 金利(年) | 遅延利率・遅延損害金 | |

|---|---|---|---|

| 信販 | JCBファーストローンプラス | 5.8~17.8% | 20.0% |

| 業者名 | 金利 (実質年率) |

遅延利率・遅延損害金 (実質年率) |

|

|---|---|---|---|

| 銀行 | 住信SBIネット銀行MR.カードローン | 0.99~14.79% | - |

| みずほ銀行カードローン | 2.0~14.0% | 19.9% | |

| 三菱UFJ銀行カードローン | 年1.8%~年14.6% | 年14.6% | |

| 消費者金融 | オリックス カードレスVIP | 1.7~17.8%(※) | 19.9% |

| プロミス | 4.5~17.8% | 20.0% | |

| アコム | 3.0~18.0% | 20.0% | |

| 信販 | 三井住友カード カードローン | 1.5%~15.0%(振込専用は1.5%~14.4%) | 20.0% |

※2020年11月2日以降、新しく申し込みした場合に適用される金利です。

JCBファーストローンプラスの金利は5.8~17.8%です。

アコムなど大手消費者金融の金利と同程度ですが、低いとはいえませんね。

上の表にあるように、銀行カードローンなどはもっと低金利です。

なお、JCBファーストローンプラスで実際に適用される利率は利用限度額に応じて決まります。

そして、利用限度額は審査で設定されます。

詳しくは下の表をご覧ください。

| 利用限度額 | 適用利率 |

|---|---|

| 500万円 | 5.80% |

| 400万円 | 6.20% |

| 350万円 | 6.90% |

| 300万円 | 8.00% |

| 250万円 | |

| 200万円 | 12.00% |

| 150万円 | 13.20% |

| 100万円 | 14.80% |

| 50万円 | 17.80% |

たとえば、利用限度額が50万円に設定されると、適用利率は17.8%ということです。

限度額

| 業者名 | 限度額 (極度額) |

金利 | |

|---|---|---|---|

| 信販 | JCBファーストローンプラス | 50万~500万円 | 5.8~17.8% |

| 業者名 | 限度額 | 金利 | |

|---|---|---|---|

| 銀行 | みずほ銀行カードローン | 10~800万円 | 2.0~14.0% |

| PayPay銀行カードローン | 10~1,000万円 | 1.59~18.0% | |

| 三井住友銀行カードローン | 10~800万円 | 年1.5~14.5% | |

| 消費者金融 | オリックス カードレスVIP | 30~800万円 | 1.7~17.8%(※) |

| アコム | 1~800万円 | 3.0~18.0% | |

| SMBCモビット | 1~800万円 | 3.0~18.0% |

※2020年11月2日以降、新しく申し込みした場合に適用される金利です。

JCBファーストローンプラスの限度額は50万円~500万円です。

他社には、限度額800万円や1000万円のカードローンもありますが、普通に利用するなら500万円でじゅうぶんです。

ただし、JCBファーストローンプラスは総量規制の対象なので、年収の3分の1以上の金額を借りることができません。

限度額は最低50万円なので、年収150万円に満たないと審査は通らないでしょう。

申込方法・審査時間

| 業者名 | 申込方法 | 審査時間(最短) | 融資までの時間(最短) | お試し診断 | お試し診断入力項目数 | |

|---|---|---|---|---|---|---|

| 信販 | JCBファーストローンプラス | インターネット | 1ヶ月 | 1ヶ月 | X | - |

| 業者名 | 申込方法 | 審査時間(最短) | 融資までの時間(最短) | お試し診断 | |

|---|---|---|---|---|---|

| 銀行 | 三菱UFJ銀行カードローン | パソコン スマートフォン アプリ 電話 |

最短即日 | 最短翌日 | ○ |

| 三井住友銀行カードローン | インターネット ローン契約機 電話 |

最短当日 | 最短当日 | × | |

| 楽天銀行スーパーローン | インターネット | 最短即日 | 最短翌日 | × | |

| 消費者金融 | アコム | インターネット 自動契約機 電話 郵送 |

最短30分 | 最短30分 | ○ |

| プロミス | インターネット 自動契約機 電話 |

最短20分(※) | 最短20分(※) | ○ | |

| レイク | インターネット 自動契約機 電話 |

申込後、最短15秒 | インターネットなら最短25分融資も可 | ○ |

※上記に載っているのはあくまでも最短です。混雑状況や審査の進み具合によっては、より多くの時間がかかります。

※レイクの場合、21時(日曜日のみ18時)までに審査や必要書類の提出を済ませ、契約まで完了させれば即日融資を受けられます(ただし申込みが集中していたり審査に時間がかかったりすると当日中の融資が難しいことがあります。また、一部金融機関では即日融資に対応していません)。一部金融機関および、メンテナンス時間等を除きます。

※三井住友銀行カードローンは、申込完了後の確認状況や本人確認書類の提出状況によっては、この通りではありません。

※申込みの時間帯や審査の進行等により希望通りにならないことがあります。

申込方法

まずは申込みの流れから説明しましょう。

希望限度額によって、申込方法が若干変わってきます。

希望限度額50万円の場合

希望限度額500万円超の場合

いずれも、最初だけホームページから申込みますが、その後の手続は郵送で行う必要があります。

審査時間・融資までの時間

審査回答までの期間、融資までの期間をみていきましょう。

審査時間

こちらから返送した「申込み内容を確認する書類」や「入会申込書」がJCBに届いてから、1ヶ月程度かかります。

つまり、申込み時点から数えると、審査に1ヶ月超かかることになります(記入漏れや書類の不備があれば、さらに時間がかかるそうです)。

審査の合否は、カードが届けば合格です(適用利率や利用限度額などが記載された書面も同封されています)。

一方、審査に落ちた場合は、カードの代わりに不合格の通知が送られてきます。

融資までの時間

カードが手元に届けば、すぐATMから借入れ可能です。

ただし、さきほども説明したとおり、申込みからカードが届くまで1ヶ月超かかります。

必要書類

申込みにあたり、本人確認書類と収入証明書の両方が必要です。

本人確認書類

- 運転免許証

- パスポート

- 在留カード・外国人登録証明書

- 住民票の写し

- 健康保険証+現住所が確認できるもの(公共料金の領収書、税金の領収書または納税証明書、社会保険料の領収書等)

このうちいずれかひとつでOKです。

ただし、健康保険証だけでは本人確認書類にならないので注意してください。現住所を証明する書類が別途必要になります。

収入証明書

- 源泉徴収票

- 課税証明書

- 確定申告書

- 給与明細書(直近2か月分)

上記のうちいずれかひとつでOKです。

希望額にかかわらず、収入証明書は必須となります。

お試し審査

JCBファーストローンプラスには、年収や他社借入金額などを入力するだけで融資可否の目安がわかるお試し審査・診断サービスは用意されていません。

申込み前に審査結果の目安を知ることはできないのですね。

借入方法

※下の表は右にスクロールすることができます。

| 業者名 | |

|---|---|

| 信 販 |

JCBファースト ローンプラス |

| 振込みによる借入れ | 提携ATM(銀行・コンビニ)からの借入れ | ||||

|---|---|---|---|---|---|

| 可 否 |

申込方法 | 当日中の 借入れ |

手数料 | 主な提携ATM | 手数料 |

| ○ | 電話 インターネット |

○ | 無料 | 三菱UFJ銀行 みずほ銀行 三井住友銀行 イオン銀行 りそな銀行 埼玉りそな銀行 新生銀行 三井住友信託銀行 セブン銀行 E-net ゆうちょ銀行 |

利用額1万円以下:108円 利用額1万円超:216円 |

| 業者名 | |

|---|---|

| 銀 行 |

楽天銀行スーパーローン |

| オリックス銀行カードローン | |

| じぶん銀行じぶんローン | |

| 消 費 者 金 融 |

アコム |

| プロミス | |

| アイフル |

| 振込みによる借入れ | 提携ATMからの借入れ | |||

|---|---|---|---|---|

| 可 否 |

申込方法 | 手数料 | 主な提携ATM | 手数料 |

| ○ | 電話 インターネット |

無料 | 三井住友銀行 セブン銀行 イオン銀行 みずほ銀行 ローソン銀行ATM E-net |

無料 |

| ○ | 電話 インターネット |

無料 | 三菱UFJ銀行 三井住友銀行 セブン銀行 イオン銀行 西日本シティ銀行 ローソン銀行ATM E-net ゆうちょ銀行 |

無料 |

| ○ | 電話 インターネット |

無料 | 三菱UFJ銀行 セブン銀行 ローソン銀行ATM E-net ゆうちょ銀行 |

無料 |

| ○ | 電話 インターネット |

無料 | 三菱UFJ銀行 セブン銀行 イオン銀行 ローソン銀行ATM E-net |

利用額1万円以下:110円 利用額1万円超:220円 |

| ○ | 電話 インターネット |

無料 | 三井住友銀行 セブン銀行 ローソン銀行ATM E-net ゆうちょ銀行 |

利用額1万円以下:110円 利用額1万円超:220円 (三井住友銀行は手数料無料) |

| ○ | 電話 インターネット |

無料 | 三菱UFJ銀行 セブン銀行 イオン銀行 ローソン銀行ATM E-net |

利用額1万円以下:110円 利用額1万円超:220円 |

※楽天銀行スーパーローンの場合、手数料が無料になるのは三井住友銀行、セブン銀行、イオン銀行、ローソン銀行ATM、E-net、みずほ銀行のうちいずれかを利用した場合だけです。

※プロミスの場合、ゆうちょ銀行のATMを利用する場合はWeb明細に変更する必要があります。

振込みと、ATM(銀行・コンビニ)から借入れる方法があります。

振込み

ホームページもしくは電話で依頼すれば、指定口座に希望額を振込んでもらえます。

振込み先口座は、申込み時に設定したものです(どこの金融機関でもOK)。

平日の9時~14時30分までに依頼すれば、ホームページなら20~30秒、電話なら20分程度で振込まれます。

一方、平日の9時~14時30分以外の時間帯に依頼した場合、次の営業時間が始まってから20分以内に振込まれます。

振込手数料はかかりません。

提携ATM

主な銀行ATM、コンビニATMはたいてい利用できます。

提携しているATMは全国で15万台以上です。

なかでも、

- セブンイレブン

- ファミリーマート

- セブン銀行

- 新生銀行

- 三井住友銀行

- 三菱UFJ銀行

上記のATMは24時間いつでも利用できます。

ただし、ATM利用の際は1回につき108円~216円の手数料がかかるので注意が必要です。

おまとめローン

| 業者名 | おまとめ専用商品 | 総量規制 | 金利 | 限度額 | 最長返済回数 | |

|---|---|---|---|---|---|---|

| 信販 | JCBファーストローンプラス | - | 対象 | 5.8~17.8% | 50~500万円 | 106 |

| 業者名 | おまとめ専用商品 | 総量規制 | 金利 | 限度額 | |

|---|---|---|---|---|---|

| 銀行 | みずほ銀行カードローン | - | 対象外 | 2.0~14.0% | 10~800万円 |

| 東京スター銀行のりかえローン | - | 対象外 | 7.8~9.8% | 30~1,000万円 | |

| 消費者金融 | アイフル | おまとめMAX かりかえMAX |

対象外 | 3.0~17.5% | 1~800万円 |

| プロミス | 貸金業法に基づくおまとめローン | 対象外 | 6.3~17.8% | 1~300万円 | |

| アコム | 貸金業法に基づく借換え専用ローン | 対象外 | 7.7~18.0% | 1~300万円 |

JCBファーストローンプラスは資金用途が自由(事業性資金は除く)なので、おまとめにもつかえます。

しかし、正直に言っておまとめには向いていないローンです。

なぜなら、おまとめに必要な条件を満たしていないからです。

おまとめに必要な条件とは、下記の3つです。

- 低金利

- 高限度額

- 総量規制対象外

まず金利ですが、5.8%~17.8%は一般的な消費者金融と同水準ですから、おまとめに向いているとは言えませんね。

また、限度額は小さいわけではありませんが、総量規制の対象なので年収の3分の1以上は借入れできません。

おまとめ目的なら、まずは上の表に載っているようなローンから検討すべきしょう。

無利息期間

| 業者名 | 無利息期間 | |

|---|---|---|

| 銀行 | PayPay銀行カードローン | 初回借入日から30日間(初回のみ) |

| 消費者金融 | プロミス | 初回借入日の翌日から30日間(初回のみ) |

| ノーローン | 借入日の翌日から7日間 | |

| アコム | 契約日の翌日から30日間(初回のみ) | |

| アイフル | 契約日の翌日から最大30日間(初回のみ) | |

| レイク(※) | 初回契約日の翌日から60日間(初回のみ、契約額1~200万円) 初回契約日の翌日から180日間(初回のみ、契約額1~200万円、借入額のうち5万円まで) |

※プロミスの場合、申込時にメールアドレスの登録、およびWeb明細の登録が必要です。

※レイクについては下記の点に注意してください。

・60日間特典はインターネットで申込んだ方が対象

・契約額200万円超の場合、特典期間は30日間

・30日間特典・60日間特典・180日間特典の併用は不可

・WEB以外で申込んだ場合、60日間無利息は選択できません。

・特典期間が終了した場合は通常金利が適用されます。

・契約額が200万超の場合、30日無利息のみ選択可能です。

※貸付条件

融資限度額:1万円~500万円/貸付利率:4.5%~18.0%/利用対象:年齢が満20歳以上70歳以下で国内に居住していて、メールアドレスをお持ちの方。日本の永住権取得者/遅延損害金(年率) :20.0%/返済方式:残高スライドリボルビング・元利定額リボルビング/返済期間・回数:最長5年・最大60回/必要書類:運転免許証/※収入証明書(金額に応じて新生銀行フィナンシャルが求める場合)/担保・保証人:不要/※商号:新生フィナンシャル株式会社/※貸金業登録番号:関東財務局長(10) 第01024号

JCBファーストローンプラスには、無利息期間のサービスはありません。

無利息サービスを希望するなら、まず上の表にあるローンをチェックしてみましょう。

返済方法

※下の表は右にスクロールすることができます。

| 業者名 | |

|---|---|

| 信 販 |

JCBファースト ローンプラス (※2) |

| 返済期日 | インターネットからの 振込みによる返済 |

提携ATM(銀行・コンビニ) からの返済 |

その他返 済方法 |

||||

|---|---|---|---|---|---|---|---|

| 可 否 |

対応金融機関 | 利用可能時間 | 手数料 | 主な提携ATM | 手数料 | ||

| 10日 | - | - | - | - | 三菱UFJ銀行 みずほ銀行 三井住友銀行 イオン銀行 りそな銀行 埼玉りそな銀行 新生銀行 三井住友信託銀行 セブン銀行 E-net ゆうちょ銀行 |

利用額1万円以下:108円 利用額1万円超:216円 |

口座引落 |

| 業者名 | |

|---|---|

| 銀 行 |

楽天銀行スーパーローン |

| オリックス銀行カードローン | |

| 三菱UFJ銀行カードローン | |

| 消 費 者 金 融 |

アコム |

| プロミス | |

| ノーローン | |

| レイク |

| 返済期日 | ネット振込による返済 | 提携ATMでの返済 | その他返済方法 | |||

|---|---|---|---|---|---|---|

| 可 否 |

対応金融機関 | 手数料 | 主な提携ATM | 手数料 | ||

| 1日 12日 20日 27日 |

○ | Pay-easy対応金融機関 | 無料 | 三井住友銀行 セブン銀行 イオン銀行 みずほ銀行 ローソン銀行ATM E-net |

無料 | 口座引落 振込み |

| 毎月10日か末日 | - | - | - | 三菱UFJ銀行 三井住友銀行 セブン銀行 イオン銀行 西日本シティ銀行 ローソン銀行ATM E-net ゆうちょ銀行 |

無料 | 口座引落 振込み |

| 35日ごと 毎月指定日(任意) |

○ | 三菱UFJ銀行 | 無料 | 三菱UFJ銀行 セブン銀行 ローソン銀行ATM E-netATM |

無料 | 口座引落 |

| 35日ごと 毎月指定日(任意) 6日(口座引落) |

○ | Pay-easy対応金融機関 | 無料 | 三菱UFJ銀行 セブン銀行 イオン銀行 ローソン銀行ATM E-net |

利用額1万円以下:110円 利用額1万円超:220円 |

アコムATM 口座引落 振込み |

| 5日 15日 25日 末日 |

○ | 三井住友銀行 三菱UFJ銀行 PayPay銀行 みずほ銀行 楽天銀行 |

無料 | 三井住友銀行 セブン銀行 ローソン銀行ATM E-net ゆうちょ銀行 |

利用額1万円以下:110円 利用額1万円超:220円 (三井住友銀行は手数料無料) |

プロミスATM 口座引落 振込み コンビニ |

| 毎月指定日(任意) | ○ | Pay-easy対応金融機関 | 無料 | 新生銀行 イオン銀行 セブン銀行 ローソン銀行ATM E-net |

利用額1万円以下:110円 利用額1万円超:220円 |

新生銀行カードローンATM 口座引落 振込み |

| 毎月指定日(任意) | ○ | Pay-easy対応金融機関 | 無料 | セブン銀行 ローソン銀行ATM E-net |

利用額1万円以下:110円 利用額1万円超:220円 |

新生銀行カードローンATM 口座引落 振込み |

※楽天銀行スーパーローンの場合、毎月の返済(約定返済)は口座引落で行われます。引き落とし日は金融機関によって異なります。

※27日は楽天銀行口座を引き落とし口座に指定した場合のみ選択可。

※プロミスの場合、ゆうちょ銀行のATMを利用するにはWeb明細に変更する必要があります。また、『その他返済方法』の『コンビニ』とはローソン、ミニストップ、ファミリーマートのことです。

※Pay-easy対応金融機関とは、全国の銀行、信用金庫、信用組合、労働金庫、農業協同組合・漁業協同組合を指します。

JCBファーストローンプラスの返済方法は、口座引落です。

毎月10日に自動で引き落されます。

引き落し金額は、返済方式によって下記のように設定されています(返済方式の違いについては後ほど詳しく説明しています)。

残高スライド元金定額払い

| 利用残高 | 支払元金 |

|---|---|

| 400万1,000~500万円 | 90,000円 |

| 350万1,000~400万円 | 75,000円 |

| 300万1,000~350万円 | 65,000円 |

| 200万1,000~300万円 | 60,000円 |

| 150万1,000~200万円 | 50,000円 |

| 100万1,000~150万円 | 40,000円 |

| 50万1,000~100万円 | 30,000円 |

| ~50万円 | 20,000円 |

たとえば、先月締日時点での借入残高が50万円なら、次回の支払金額は、2万円(元金)と利息になります。

毎月元金定額払い

| 利用限度額 | 支払元金(最低) |

|---|---|

| 421万~500万円 | 70,000円 |

| 361万~420万円 | 60,000円 |

| 301万~360万円 | 55,000円 |

| 241万~300万円 | 50,000円 |

| 181万~240万円 | 40,000円 |

| 121万~180万円 | 30,000円 |

| 61万~120万円 | 20,000円 |

| 19万~60万円 | 10,000円 |

| ~18万円 | 5,000円 |

利用限度額が50万円の場合、月々の支払金額は最低1万円(元金)と利息になります。

この場合、月々支払う元金の金額は1,000円単位でアップできます。

また、いずれの返済方式でもまとめて支払い(繰上げ返済)できます。

余裕資金ができたら、ATMで繰上げ返済を行いましょう。

なお、使えるATMの種類は借入れ時と同じです。

返済方式

| 業者名 | 返済方式 | |

|---|---|---|

| 信販 | JCBファーストローンプラス | 残高スライド元金定額払い 毎月元金定額払い |

| 業者名 | 返済方式 | |

|---|---|---|

| 銀行 | 三菱UFJ銀行カードローン | 残高スライドリボルビング |

| 三井住友銀行カードローン | 残高スライド | |

| みずほ銀行カードローン | 残高スライド | |

| 住信SBIネット銀行MR.カードローン | 残高スライドリボルビング | |

| 楽天銀行スーパーローン | 残高スライドリボルビング返済D | |

| 消費者金融 | アコム | 定率リボルビング |

| プロミス | 残高スライド元利定額返済 | |

| SMBCモビット | 借入後残高スライド元利定額返済方式 | |

| アイフル | 借入後残高スライド元利定額リボルビング返済方式 | |

| オリックス カードレスVIP | 新残高スライドリボルビング返済 元利込定額リボルビング返済 |

JCBファーストローンプラスの返済方式には、残高スライド元金定額払いと毎月元金定額払いがあります。

最初は残高スライド元金定額払いに設定されていますが、あとから毎月元金定額払いに変更可能です。

残高スライド元金定額払いとは、利用残高に応じて毎月の支払元金が変動する返済方式です。

一方、毎月元金定額払いとは、利用限度額に応じて毎月の支払元金(最低額)が決まる返済方式です。

最低額以上なら、自分で好きな金額を設定できます。支払元金は一定で、残高によってスライドしません。

いずれも元金方式なので、毎月一定の元金に加え、利息を支払っていく方式です。

一方、他社のカードローンは、元利方式を採用しているところがほとんどです。

元利方式の場合、毎月の支払額が1万円なら、それに利息と元金が両方含まれています。

例)

元金方式...月1万円+利息の支払い

元利方式...月1万円(元金と利息含む)の支払い

では、元利方式と元金方式では、利息総額にどのくらい差が出るのでしょうか?

20万円を金利18%で借りたケースで比べてみましょう。

元金均等返済(毎月元金定額払いと同じ)の場合

| 回数 | 返済額 | 元金 | 利息 | 残高 |

|---|---|---|---|---|

| 1 | 13,000 | 10,000 | 3,000 | 190,000 |

| 2 | 12,850 | 10,000 | 2,850 | 180,000 |

| 3 | 12,700 | 10,000 | 2,700 | 170,000 |

| 4 | 12,550 | 10,000 | 2,550 | 160,000 |

| 5 | 12,400 | 10,000 | 2,400 | 150,000 |

| ~ | 中略 | |||

| 16 | 10,750 | 10,000 | 750 | 40,000 |

| 17 | 10,600 | 10,000 | 600 | 30,000 |

| 18 | 10,450 | 10,000 | 450 | 20,000 |

| 19 | 10,300 | 10,000 | 300 | 10,000 |

| 20 | 10,150 | 10,000 | 150 | 0 |

| 累計 | 231,500 | 200,000 | 31,500 | 0 |

この場合、毎月の返済額は1万円(元金)と利息となります。

その結果、返済回数20回、利息総額3万1500円となりました。

元利均等返済の場合

| 回数 | 返済額 | 元金 | 利息 | 残高 |

|---|---|---|---|---|

| 1 | 10,000 | 7,000 | 3,000 | 193,000 |

| 2 | 10,000 | 7,105 | 2,895 | 185,895 |

| 3 | 10,000 | 7,212 | 2,788 | 178,683 |

| 4 | 10,000 | 7,320 | 2,680 | 171,363 |

| 5 | 10,000 | 7,430 | 2,570 | 163,933 |

| ~ | 中略 | |||

| 20 | 10,000 | 9,289 | 711 | 38,126 |

| 21 | 10,000 | 9,429 | 571 | 28,697 |

| 22 | 10,000 | 9,570 | 430 | 19,127 |

| 23 | 10,000 | 9,714 | 286 | 9,413 |

| 24 | 9,554 | 9,413 | 141 | 0 |

| 累計 | 239,554 | 200,000 | 39,554 | 0 |

この場合、毎月の返済額は1万円(元金と利息含む)となります。

その結果、返済回数24回、利息総額3万9554円となりました。

ご覧のように、元金方式のほうが毎月の返済額は大きくなりますが、そのぶん返済期間が短縮され、利息総額も減らすことができます。

一方、元利方式は、毎月の返済額が少なく済むぶん、返済期間が延び、利息総額がふくらんでしまいます。

元金方式を採用しているJCBファーストローンプラスは、この点において良心的なローンといえますね。

店舗数

| 業者名 | 自社ATM | 主な提携ATM | 有人店舗の店舗数 | 自動契約機の設置数 | |

|---|---|---|---|---|---|

| 信販 | JCBファーストローンプラス | ○ | 三菱UFJ銀行 みずほ銀行 三井住友銀行 イオン銀行 りそな銀行 埼玉りそな銀行 新生銀行 三井住友信託銀行 セブン銀行 E-net ゆうちょ銀行 |

0 | 0 |

| 業者名 | 自社ATM | 主な提携ATM | 有人店舗数 | 自動契約機数 | |

|---|---|---|---|---|---|

| 銀行 | 三菱UFJ銀行カードローン | ○ | セブン銀行ATM ローソン銀行ATM E-netATM |

641 | 627(ATM) |

| 三井住友銀行カードローン | ○ | セブン銀行ATM ローソン銀行ATM E-net ゆうちょATM |

467 | 1382 | |

| みずほ銀行カードローン | ○ | セブン銀行ATM ローソン銀行ATM E-net ゆうちょ銀行 |

462 | 0 | |

| 消費者金融 | アコム | ○ | 三菱UFJ銀行 セブン銀行 イオン銀行 ローソン銀行ATM E-net |

- | 742 |

| プロミス | ○ | 三井住友銀行 セブン銀行 ローソン銀行ATM E-net ゆうちょ銀行 |

- | 995 | |

| アイフル | ○ | 三菱UFJ銀行 セブン銀行 イオン銀行 ローソン銀行ATM E-net |

24 | 889 |

※2019年1月7日現在(アコムの店舗数は2023年5月23日現在)

※プロミスの場合、ゆうちょ銀行のATMを利用するにはWeb明細に変更する必要があります。

JCBファーストローンプラスには有人店舗も自動契約機もありません。

申込みはホームページと郵送、借入れはATMか振込み、返済は口座引落で行います。

提携ATMは全国に15万台以上あるので、借入れのときに困ることはなさそうですね。

ただし、提携ATM利用時は108~216円の手数料がかかるので注意してください。

まとめ

いかがでしたか?

最後に、JCBファーストローンプラスのメリット・デメリットをまとめてみましょう。

メリット

- 大手クレジットカード会社の安心感

- 元金方式を採用しているので、月々の負担は増えるが利息総額は少なく済む

デメリット

- 審査結果がわかるまで1ヶ月超

- 金利が高め。一般的な消費者金融と同水準

- 総量規制の対象になるので、年収の3分の1以上の借入れ不可

- 対象年齢は20歳以上58歳以下

- パート・アルバイト、学生、専業主婦、年金生活者、個人事業主は申込不可

- 年収150万円未満は申込不可

- 郵送手続きが必須

- 本人確認書類だけでなく収入証明書も必須(希望額にかかわらず)

いかがでしたか?

ぜひ参考にしてみてくださいね。

カードローン申込数ランキング

みんなが気になる?

カードローンへの疑問

同じテーマのログ(記事)ランキング

人気のログ(記事)ランキング

同じテーマの記事の一覧

カテゴリ一覧

- キャッシングの基礎

- ローンの基礎知識

- キャッシングの体験談

- 注目の特集

- レビュアーによる検証

- 債務整理体験談

人気のログ(記事)ランキング

人気のカテゴリ

姉妹Q&Aサイトで無料質問しよう!

カードローン申込数ランキング

プロミス(SMBCコンシューマーファイナンス)

30日無利息サービスが◎顧客対応の良クチコミが多いのも特徴

アコム

業界でも老舗。最短30分融資、無利息サービスが人気

レイク

契約額200万円以下なら最長で180日間の特典あり

三菱UFJ銀行カードローン

日本最大級のメガバンクが運営。金利・限度額ともに優れ非常に人気

SMBCモビット

ネットで全てが完結するWEB完結申込と10秒簡易審査が人気

アイフル

テレビCMでおなじみ。30日間利息0円、最短20分融資OK、おまとめ可

もし誰かの役に立ちそうだと思っていただけたなら、下のボタンから共有をお願いします。

コメントを投稿できます!