更新日:2018/09/04

ローン審査に通らない人は何がいけないのか?原因は信用情報にある?

(0)

この記事を評価する

評価を設定してください ×「信用情報」とは、簡単に言うと、これまであなたが利用してきたローンやクレジットカードの利用履歴のことです。「クレジットヒストリー」ともいいますね。

よく聞く言葉ですが、その内容を正しく理解されている方は少ないように思います。

そこで、この記事では、下記のようなことをわかりやすく解説していきたいと思います。

- 信用情報には何が記録されている?

- 信用情報に記録された情報は一生消えない?

- マイナスの信用情報って?

ローンやクレジットカードの審査でもっとも重要視されるのが、この「信用情報」です。

もし「なぜかいつもキャッシングやクレジットカードの審査に通らない」と嘆いているなら、この記事を最後まで読んでみてください。

- 【目次】

- 信用情報の中身を徹底解剖!

- 信用情報はどこが管理しているの?3つの専門機関

- 審査に悪影響を与える信用情報とは?

- 申込み時、返済時に注意すべきポイント

- 自分の信用情報を確認する方法

信用情報の中身を徹底解剖!

まずは信用情報に登録される情報の種類と登録期間について説明していきましょう。

本人識別情報

氏名、生年月日、性別、住所や電話番号など、個人を特定するための情報です。

勤務先や年収に関する情報も登録されます。

登録期間

以下のうち、いずれかが登録されている間は残ったままになります。- 申込情報

- 契約情報

- 取引情報

- 金融事故情報

- 照会情報

- 本人申告情報

(各情報の詳細はこれから説明していきます。)

申込情報

ローンやクレジットカードに申込むと、申込日、商品の種類などに関する情報が登録されます。(結果的に契約を結ばなかった場合も申込記録は残ってしまいます。)

登録期間

登録後、6ヶ月間

契約情報

ローンやクレジットカードを契約すると、契約日、利用限度額や支払い回数など契約内容に関する情報が登録されます。

登録期間

契約終了(解約)後、5年間

取引情報

支払い日、支払い残高、完済日、延滞の有無など、支払い状況に関する情報が登録されます。

登録期間

契約終了(解約)後、5年間

金融事故情報

長期延滞、強制解約、または債務整理や代位弁済などが「金融事故」にあてはまります。

登録期間

登録後、5年間

(自己破産や個人再生を行った場合は10年間残ることも)

事故情報については、『消費者金融に事故者リストはホントに存在する!?』にて詳しく説明しています。あわせてご覧ください。

照会情報

金融機関があなたの信用情報を照会すると、金融機関名や照会日、利用目的などの情報が登録されます。

登録期間

登録後、6ヶ月間

本人申告情報

本人が申告すれば、信用情報に新たな情報を追加できます。

例)

保険証やパスポート、免許証など、本人確認書類となりうるものを紛失した場合は、そのことを申告しておきましょう。金融機関における本人確認書類の不正使用を未然に防ぐことができます。

登録期間

登録後、5年間

(ただし、本人が申請すれば期間内でも削除可能)

信用情報はどこが管理しているの?3つの専門機関

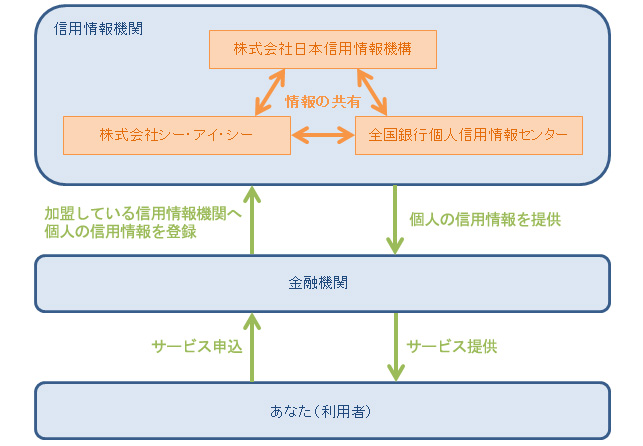

信用情報は、複数の信用情報機関によって管理されています。

日本には、個人の信用情報を管理している信用情報機関が3つ存在します。

- 株式会社シー・アイ・シー(CIC) ... 主にクレジット会社が加盟

- 株式会社日本信用情報機構(JICC) ... 主に消費者金融やクレジット会社が加盟

- 全国銀行個人信用情報センター ... 主に銀行や関連クレジット会社が加盟

消費者金融や銀行、クレジット会社などの金融機関は、この3つの信用情報機関のうちのいずれかに必ず加盟しています。(複数の信用情報機関に加盟している企業が多い。)

先ほども少し出てきましたが、各金融機関は、自社が加盟する信用情報機関に登録されている個人信用情報を照会することができます。

また、信用情報機関同士も一部情報を共有していますから、どの金融機関を利用しても、あなたの信用情報は筒抜けになっていると思ったほうがいいでしょう。特に金融事故などマイナス情報は共有されています。

信用情報機関と金融機関、あなた(利用者)の関係を図に表すと、下記のようになります。

審査に悪影響を与える信用情報とは?

審査に悪影響を与える代表的な信用情報を紹介していきます。

長期の返済延滞

おおよそ2~3か月以上延滞するか、延滞が2回以上発生した場合に登録されるようです。

強制解約

強制解約とは、契約を相手側から一方的に解約されてしまうこと。

一定期間、支払いを延滞すると、強制解約の措置を取られることがあります。

債務整理

債務整理とは、合法的に借金を減額したり、帳消しにしたりすることです。

自己破産や任意整理など、色々な種類があります。

債務整理の種類については、『「おまとめ」と「債務整理」どっちがお得?比較表』で特集しています。あわせてどうぞ。

申込み時、返済時に注意すべきポイント

ローンの審査において、もっとも重視されるのはあなたの信用情報です。先の章で挙げたような情報を登録されないように十分注意しましょう。

金融機関はあなたの信用情報を見て、「この人にお金も貸しても大丈夫か」「いくらまでなら貸せるのか」を判断しています。

ですから、支払いは必ず期日通りに行いましょう。極端な話ですが、1日支払いが遅れただけで信用情報に「延滞」の情報を登録する金融機関もあります。

また、短期間で複数の金融機関に申込まないようにしましょう。

先ほど説明したとおり、申込むだけでも信用情報に記録が残ってしまうので、たくさん申込めば申込むほど、「この人は相当お金に困っているのか」「他社の審査に落ちているのか」敬遠されてしまいます。

申込みは、多くてもひと月に2社までに抑えましょう。

複数の金融機関に申込む時の注意は、『キャッシングの複数借入・申込みは何件まで許される?消費者金融社員が基準を解説』で詳しく説明しています。

自分の信用情報を確認する方法

自分の信用情報を自分で照会することができます。

ただし、確認できるのは自分の信用情報だけです。第三者の信用情報を他人が見ることはできません。

信用情報を確認する方法は機関によって異なります。

- 株式会社シー・アイ・シー(CIC) ... パソコン・携帯電話・郵送・窓口から

- 株式会社日本信用情報機構(JICC) ... 携帯電話・郵送・窓口から

- 全国銀行個人信用情報センター ... 郵送のみ

信用情報期間への問い合わせ方法は、『【保存版】自分の借金総額を調べる方法。費用・方法・日数まとめ』にて詳しく紹介しています。

【この記事の筆者】

相羽 あさひ(仮名)

夫婦二人世帯の気楽な専業主婦です。若い頃はプログラムを組んでいたこともありました。現在は自分の糧を増やすべく、色々なことに興味を持ちながら文章を書く日々を過ごしています。

同じテーマのログ(記事)ランキング

人気のログ(記事)ランキング

同じテーマの記事の一覧

- 返済遅れ・滞納前に知っておきたい元消費者金融社員の取立ての話(2018/07/20)

- はじめてお金を借りる時に読むべき元消費者金融社員の審査の話(2018/07/20)

- ローン審査に通らない人は何がいけないのか?原因は信用情報にある?(2018/09/04)

- 【徹底調査】未成年、主婦、年金受給者は借入れ審査に通るのか?(2019/11/07)

- キャッシングの審査で重要な「属性」とは?年収・勤務先が特に大切(2018/07/20)

- 年金受給者がお金を借りるには?年金担保融資、銀行ローン、悪質手口の解説(2019/06/18)

- 専業主婦も借りられるカードローン一覧。知らなきゃ損する配偶者貸付(2023/02/24)

- キャッシング業者の元審査担当に聞いた!こんな人は審査に落ちる!(2018/07/20)

- キャッシングの審査テクニック!通らない理由と対策(2018/07/20)

- キャッシングの審査に通る人、通らない人の特徴(2018/07/20)

カテゴリ一覧

- キャッシングの基礎

- ローンの基礎知識

- キャッシングの体験談

- 注目の特集

- レビュアーによる検証

- 債務整理体験談

車のローンを組みたいです。

でも、過去に保険、カードの支払いを延滞したことがあります。

車の税金も通知が手元に来てなかったので、払えず差し押さえにもなりました。

今は安定した収入があり、毎月ちゃんと払って滞納も延滞もしていません。

会社につとめて1年が経ちます。

まだ社会に出たばかりでよくわからないので教えてください。

よろしくお願いします

国民政策金融公庫で6年前に教育ローンを利用しました。

新たに融資を受けようと考えてます。

6年前の記録はいつまで残りますか?