更新日:2019/02/27

アコムの増額手続き前に知っておきたい増額審査に落ちる理由と条件

(0)

この記事を評価する

評価を設定してください ×「とりあえず増額を申込んだら、あっさり断られた」

「増額の準備って、何をすればいいの?」

利用限度額を増額するには、新規申込みのときと同様に審査があります。

審査に通らないと増額はできません。

実は、アコムでは半年に一度 利用限度額を増額するかどうかの審査を行っています。

この審査は、あなたが増額を希望しようがしまいが行われるものです。

合格すると、アコムから勝手に増額案内が届きます。

「え!?アコムを利用し始めてから1年以上経つけど、増額案内なんてきたことない...」

それはおそらく、増額の審査に落ちているのでしょう。

もしあなたが返済を延滞してないとしたら、審査に落ち続ける理由は何なのでしょうか。

そこで今回は、アコムの増額審査の基準について独自調査を行いました。

増額審査の流れや基準について、これまで明かされることのなかった内容を一挙紹介していきます。

アコムでの増額を希望している、アコムの増額審査に落ちてしまった、という場合にぜひお読みになってみてください。

審査基準がわかれば、「審査に通るために何をすべきなのか」の対策もできるはずです。

- 目次

- 審査落ちのポイントを教えて!

- 利用者によっては返済能力が問われることも?

- 収入証明書が必要になるのはどんな場合?

- 契約後 半年以内に増額してもらえることもある?

- 要注意!増額後に減額・利用停止されることも?

- 「増額審査は時間がかかる?」気になるQ&Aまとめ

- まとめ

審査落ちのポイントを教えて!

アコムの増額審査には独自の基準があり、それをもとに機械による自動審査が行われています。

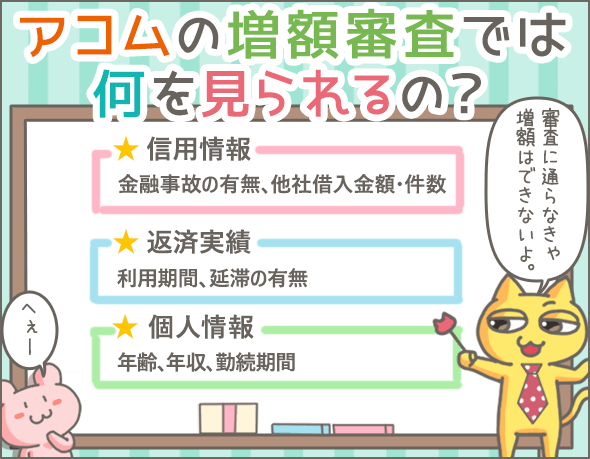

審査でみられる項目は多岐にわたりますが、おおまかにまとめると下記の3つです。

- 信用情報

- 返済実績

- 個人情報

これらの項目を審査し、加点式で点数がつけられていきます。

その結果、基準を満たさない項目がひとつでもあれば不合格となります。

また、総合点が基準に満たない場合も不合格です。

それでは、「信用情報」「返済実績」「個人情報」の項目をそれぞれ詳しくみていきましょう。

今回は主に、「審査落ちのポイント(何にあてはまると審査に落ちてしまうのか?)」を紹介していきます。

「信用情報」で大事なのは?

まずは、信用情報について簡単に説明しておきます。

信用情報とは個人のローン・キャッシング・クレジットカードの利用記録のことです。

信用情報を調べれば、あなたが「他社でいくら借りているか」「滞りなく返済しているか」がわかります。

そのため、ローン・キャッシング・クレジットカードの審査時に、金融機関は必ず申込者の信用情報を確認します(※1)。

増額審査の際も同様です。

信用情報にはあらゆる情報が記録されていますが、アコムの増額審査では、主に下記をチェックしています。

- 事故情報の有無

- 他社借入金額

- 他社借入件数

※1

信用情報は、信用情報機関で管理されています(現在、日本には3つの信用情報機関があります)。また、アコムなどの金融機関は、必ずいずれかの信用情報機関に加盟しています。自社が加盟している信用情報機関を通じて、利用者の信用情報をチェックしているのです。

事故情報があるとNG

ローン・キャッシング・クレジットカードの利用中に問題が起こると、それが事故情報(※2)として信用情報に記録されます。

では、「問題」とは何でしょうか?

主なものをあげてみましょう。

延滞

ローン・キャッシング・クレジットカードの支払いを2~3ヶ月以上延滞すること、もしくは繰り返し何度も延滞することです。

債務整理

合法的に借金を整理する手続きです。代表的なものとして、破産や任意整理があります。

強制解約

延滞が長引くと、銀行や消費者金融、クレジットカード会社から一方的に契約を解約されることがあります。

代位弁済

延滞が長引くと、保証会社が利用者の代わりに返済することがあります。

これらのことが起こると、あなたの信用情報に事故情報として記録されてしまいます(記録は最長5~10年残ります)。

事故情報が記録されているうちは、増額の審査に通らないでしょう。(事故情報について詳しくはこちらでご覧ください。)

※2

正しくは事故情報ではなく、異動情報といいます。

他社借入金額が大きいとNG

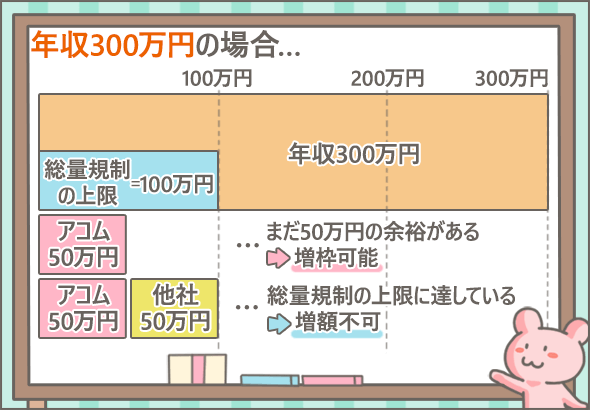

他社借入金額(※3)とアコムの利用限度額の総額が、年収の3分の1を超える場合は増額できません(※4)。

あと1円でも増額したら、アコムの利用限度額と他社借入金額の合計が年収の3分の1を超えてしまうので、総量規制に違反してしまいますね。

この場合、他社借入金額を減らせば増額審査に通る可能性があります。

※3

記事中の「他社」はすべて貸金業者を指します。そして、貸金業者とは、主に消費者金融、クレジットカード会社のことです。つまり、「他社借入」とは、他の消費者金融やクレジットカード会社からの借入れのことです。ただし、クレジットカードのショッピングは「他社借入」にカウントされません。

※4

これはアコム独自の決まりではなく、法律で決められています。貸金業法の総量規制により、個人は貸金業者から年収の3分の1を超える金額を借入れることができません。

他社借入件数が一定件数以上はNG

他社借入件数が一定件数以上ある人は増額の対象から外れます。

この場合、「借入れをまとめる」または「完済する」などの方法で件数を減らせれば、増額の対象になります。

信用情報は自分で確認できる

ここまで説明したように、信用情報が原因で増額審査に落ちることは珍しくありません。

もし、信用情報に不安があるなら、一度取り寄せて自分の目で確かめてみましょう。

アコムが加盟している信用情報機関は2つです。

- 日本信用情報機構(JICC)

- シー・アイ・シー(CIC)

この2つに、信用情報の開示請求をしてみましょう(自分の信用情報は開示請求することができます)。

手続きは郵送かインターネットで行います。

ただし、開示請求にあたり1,000円前後の手数料がかかるので注意してください。

「返済実績」でクリアすべき2つのポイント

アコムの増額審査に合格するためには、一定の返済実績が必要です。

といっても、それほどハードルの高いものではありません。

満たすべきはこの2点です。

- 初回借入日から6ヶ月以上経っている

- 初回借入日からの6ヶ月間で一度も延滞していない

借入れ後、すぐに完済したとしても問題ありません。

たとえば、借入れから数日後に完済したとします。この場合、次の借入れをしないまま半年経っていてもOKです。増額の対象となります。

なお、毎月多めに返済したり、返済日より早く返済していても、それが返済実績にプラスに働くわけではありません。

「個人情報」で最低限クリアすべきポイント

自宅や年収、勤務先など、あなたの個人情報に関することもチェックされます(※5)。

たとえば、このようなことです。

- 自宅に関する情報

持ち家・賃貸、家族同居・ひとり暮らし、家賃負担の有無など - 勤務先に関する情報

大手企業社員、中小企業社員、法人経営者、自営業者、パート・アルバイトなど - 保険に関する情報

国民健康保険、協会健保(旧社会保険)、組合保険(大企業の保険)など - 個人に関する情報

年齢、年収など

これらのなかでも特に重要なポイントを紹介していきます。

※5

個人情報は、信用情報や返済実績にくらべると重要度が低い項目です。下記に挙げる最低条件をクリアしていれば、審査に大きく影響することはありません。ただし、希望限度額が50万円を超える場合や、増額幅が極端に大きい場合は、勤務先などの細かな条件が審査に影響することもあります。

対象年齢はいくつまで?

限度額50万円を境に、対象年齢が変わります。

50万円以下で増額を希望する場合(例 利用限度額40万円を50万円に変更したい場合)は、20歳から69歳までが対象となります。

一方、50万円超の増額を希望する場合(例 利用限度額50万円を70万円に変更したい場合)は、20歳から64歳までが対象です。

対象年齢から外れると審査には通らないので、注意してください。

月収5万円未満はNG

月収5万円(年収60万円)に満たないほど収入が低いと、それだけで審査に落ちる場合があります。

住所変更・勤務先変更の届け出をしてないとNG

アコムに住所変更の届け出をしていないと、それだけで審査に落ちる場合があります。

たとえば、アコムから送付された郵便物が宛先違いで本人に届かなかった場合、アコムの社内情報には「住所不明」と記録されます。

また、転職したのに勤務先変更の届けを出していないケースも同様です。

この場合、アコムが何かのきっかけであなたの退職を知る(※6)と、アコムの社内情報に「無職」と記録されます。

住所不明や無職の人に追加でお金を貸せないのは当然ですね。

※6

たとえば、アコムが取立てのために利用者の勤務先に連絡したら、すでに退職済みであるとわかったケースなどが考えられます。

50万円超なら勤続7ヶ月以上必要

希望する限度額が50万円超の場合、最低でも同じ勤務先で勤続7ヶ月が必要となります。

一方、希望する限度額が50万円以下の場合、きちんと勤務している実績があれば当月入社でも問題ありません。

利用者によっては返済能力が問われることも?

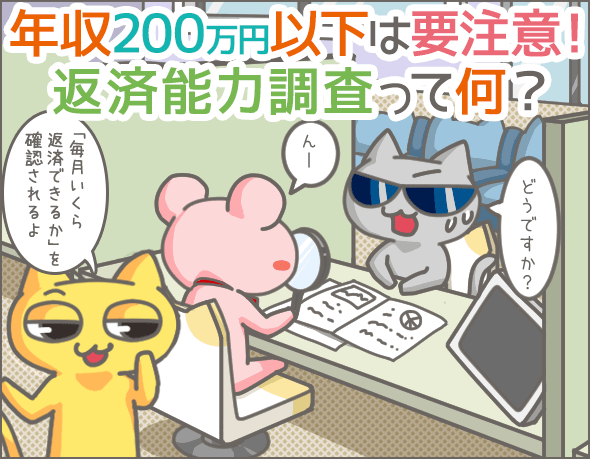

多くの場合、増額審査は自動審査のみで完了しますが、まれに返済能力調査(ヒアリング)が行われます。

どんな人が対象になる?

返済能力調査の対象者は自動計算によって選出されます。

簡単にいうと、月収から、予想される生活費(※7)と返済額(※8)を引いた結果、「余裕がない」と判断されると返済能力調査の対象となるのです。

つまり、返済能力に不安のある人ということですね。

目安として、年収300万円以上であればまず問題なしですが、年収200万円以下だとひっかかることが多いです。

※7

家族構成や職業など、さまざまな個人情報をもとに、アコムが独自に予想した生活費です(過去のお客さんのデータをもとに予想しています)。

※8

ここでいう「返済額」に含まれるのはアコムへの返済だけではありません。貸金業者への返済はもちろん、銀行への返済(住宅ローンや自動車ローンなど)も含まれます。また、この「返済額」は「借入金額×3%」で一律計算されてしまいます。

自動計算での審査落ち

返済額(※8)が収入を上回った場合は、その時点で増額不可となります。

たとえば、2,000万円の住宅ローンを組んでいるBさんが、アコムでの増額を希望しているとしましょう(利用限度額50万円を100万円に変更したい)。

この場合、

2,000万円×3%=60万円

100万円×3%=3万円

返済額は月63万円となります。

実際にこんな金額を返済しているわけありませんが、アコムでは、一律「借入金額×3%」を月々の返済額として計算します。

この場合、月収が63万円を下回るようなら、その時点で審査に落ちてしまうのです。

そのため、住宅ローンなど高額ローンを組んでいる人が審査に落ちてしまうケースは多いですね。

返済能力調査では何を聞かれる?

主に、「月いくらを返済に回せますか?」といったようなことを聞かれます。

たとえば、月収10万円のCさんの主な支出が、家賃5万円、生活費3万円だったとします。

この場合、

10万円-(5万円+3万円)=2万円

2万円を返済に回せることになりますね。

ところが、Cさんが親から月2万円の仕送りを受けていた場合はどうでしょう。

返済に回せるのは合計4万円となります。

このように、返済能力調査は、「自動計算ではわからない収支」をヒアリングによって明らかにするために行われます。

あくまで自己申告ですから、自分で「返済にまわせる」と思った金額を申告しましょう。

特に、パート・アルバイトの場合は、このヒアリングでアウトになるケースが多いため、どう答えるかを想定しておいてください。

もちろん、ウソはダメですよ。

そして、ヒアリングの結果、「返済能力に問題なし」と判断されれば無事審査通過となります。

収入証明書が必要になるのはどんな場合?

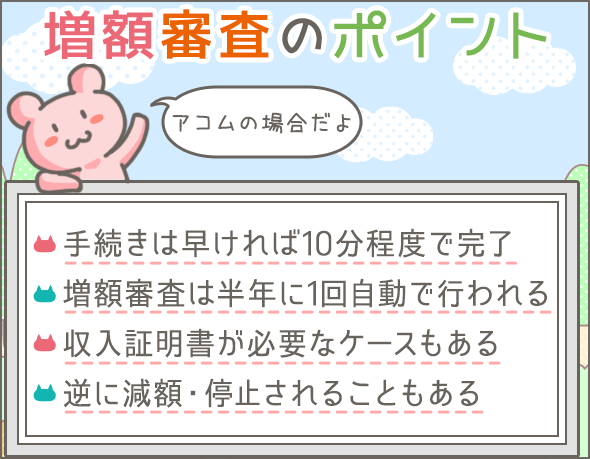

アコムの場合、下記のいずれかにあてはまると収入証明書が必要となります。

- アコムでの利用限度額が50万円を超える場合

- 他社借入金額とアコムの利用限度額の総額が100万円を超える場合

収入証明書とは、源泉徴収票、給与明細、住民税特別税額決定通知書、所得証明書などのことです。

収入証明書が必要なケース

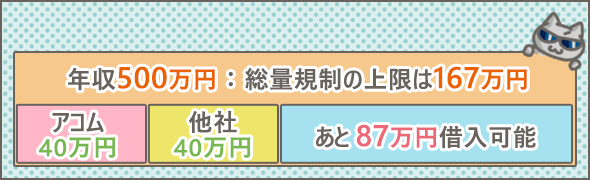

たとえば、年収500万円のDさんのケースで考えてみましょう。

Dさんは、アコムから40万円、他社から40万円借りています。

総量規制により、個人が貸金業者から借入れできるのは年収の3分の1までです。

ところが、「アコムでの利用限度額が50万円を超える場合は収入証明書が必要」なため、収入証明書なしでは10万円しか増額できません。

収入証明書を用意すれば、最大87万円まで増額できます。

契約後 半年以内に増額してもらえることもある?

アコムでは半年ごとに増額審査を行っています。

一度増額すれば、次の増額審査が行われるのは半年後です。

ところが、なかにはイレギュラーなケースもあります。

契約時に利用限度額を抑えた場合

契約時に利用限度額を抑えた場合は、6ヶ月以内に増額可能です。

たとえば、「利用限度額30万円」という審査結果だったとき、お客さんからの申し出により利用限度額10万円で契約したようなケースです。

この場合、希望すればすぐに30万円まで増額できます。

総量規制のため利用限度額が減ってしまった場合

総量規制のため利用限度額が減ってしまった場合、それを解消すれば6ヶ月以内に増額可能です。

たとえば、審査で「利用限度額30万円まで可能」という結果が出たのにも関わらず、総量規制に抵触するため利用限度額が10万円になってしまったケース。

この場合、総量規制に抵触しないように他社借入れを減らすなどすれば、すぐ30万円まで増額できます。

優先的に増額してもらえる人って?

なかには、通常の審査基準を無視して優先的に増額を受けられる人もいます。

たとえば、下記のような条件を満たす人です。

- 大手企業に勤めている

- 高年収

- 他社借入れなし(もしくは、わずか)

このように、アコムが「なるべく多くうちで借りて欲しい」と思えるような人には、早い段階で増額の案内をします。

つまり囲い込みですね。

一般の人にはあまり縁がないと思いますので、「そういう場合もある」程度に認識しておいてください。

要注意!増額後に減額・利用停止されることも?

増額審査の通過後も、他社の借入額や収入は常にチェックされていると思ってください。

なぜなら、「貸付金額が10万円を越えている場合は、3ヶ月に一度 総量規制に抵触していないか確認しなければならない」と法律で義務づけられているためです。

その後、他社借入れが増えたり、収入が減ったことで総量規制に抵触した場合は、利用限度額を減らされたり借入れを停止される可能性があります。

また、契約時に収入証明書を提出した場合は、その後も定期的に最新の収入証明書の提示を求められます。

この求めに応じないと、利用限度額を減らされたり、借入れを停止されますのでご注意ください。

「増額審査は時間がかかる?」気になるQ&Aまとめ

ここで、増額審査に関するよくある質問をまとめてみました。

- アコムの増額審査は時間がかかりますか?

いいえ。

希望限度額50万円以下で収入証明書不要なら、3~5分の電話で済みます。

また、利用限度額切り替えの手続きも電話のみで済むため、早ければ10分ほどですべて完了します。

- アコムで借入れてからまだ1ヶ月ですが、増額審査に落ちますか?

はい。増額不可の可能性が高いです。

ただ、現在設定されている利用限度額が「38万円」や「42万円」というように端数になっている場合は、総量規制が原因でその金額になった可能性が高いです。

この場合、収入が増えたり、他社での借入額が減ったりすれば、(総量規制に抵触しない範囲で)増額してもらえる可能性があります。

また、アコムから提示された利用限度額より低い金額で契約した場合も、増額の可能性があります。

たとえば、申込時の審査で、「利用限度額30万円まで可能」という結果だったときに、利用限度額10万円で契約したようなケースです。

この場合、30万円までなら増額可能です。

- 頻繁に増額申込みをすると「お金がない」とみなされて審査に通らないと聞きました。これは本当ですか?

いいえ。

増額を申込む回数が多いからといって、お金がないとみなすことはありません。

- 増額の申込みをしたら、「結果は後日お知らせします」と言われました。すぐ結果のわかる人とそうでない人は何か違いがあるのでしょうか?すごく不安です。

契約時とくらべて、あなたの収入や勤務先に変更はないですか?

収入や勤務先に変更があると、コンピューターが正しい情報を取り込むまで2営業日ほどかかるので、そのために時間がかかっていると考えられます(最近は当日中にわかることもあります)。

審査が難航しているわけではないので安心してください。

- アコムのATMを利用したら、画面に「増額可能」と表示されました。これはどういうことですか?

あなたは増額審査に通過しているので、希望すれば増額できます。

- 増額後、しばらく経てば再び増額してもらえるのでしょうか?

増額審査は半年ごとに行われるので、また半年後に自動で審査されます。

その審査により、「増額可能」という結果となれば、アコムから案内が届くでしょう。

- 増額案内がありましたが、断ってしまいました。今後、もう増額することはできませんか?

そんなことはありません。

もし増額の案内を断っても、その後 2~3ヶ月に一度のペースで案内がくると思います。

増額せずにお金を手に入れる方が楽かも!?

増額審査に通過するのは、簡単なようでハードルは低くありません。ですから、一時的にお金が欲しいのであれば、他から借りるというのも手です。特に最近は銀行のグループが運営するカードローンの人気がすごく出てきていますので、これらを利用するとよいでしょう。

たとえば、プロミスは即日振込・無利息での入金が可能です。特に三菱UFJ銀行カードローンのほうはテレビCMがきっかけになって、かなり申込みが増えているようです。

プロミス徹底検証。全9項目を比較してわかったプロミスの強み弱み

三菱UFJ銀行カードローンを全9項目から検証して長所短所解説

オトクなキャンペーンなどもやっていますので、ぜひこの機会にチェックしておくとよいかもしれません。

まとめ

最後に、どのような人が増額の審査に落ちてしまうのか、ポイントをまとめてみました。

- 信用情報に事故情報が記録されている

- 他社借入金額とアコムでの利用限度額の合計が年収の3分の1を超えている

- 他社借入件数が4件以上ある

- アコムと契約後、一度も利用実績がない

- アコムで返済を延滞した経験がある

- 年齢の条件に抵触している(利用限度額50万円以下は69歳まで可。利用限度額50万円超は64歳まで可)

- 働いていない

- 同じ勤務先での勤続年数が7ヶ月以内(利用限度額50万円超を希望する場合)

- 月収5万円以下

- 引越しや転職をしたが、そのことをアコムに申告していない

- 住宅ローンなど、高額のローンを組んでいる

いかがでしたか。

最後に審査の傾向について少し補足します。

消費者金融では、利用限度額50万円以下と50万円超で審査の基準が異なります。

なぜなら、「利用限度額50万円超の審査は慎重にしなさい」と、金融庁から指示されているからです。

そのため、利用限度額50万円超の審査は厳しくなると思っておいてください。

いずれにせよ、増額審査の基準となっているのは基本的なことばかりです。

「借り過ぎない」「遅れずに返済する」「毎月安定した収入がある」など、基本的なことをクリアしていれば自然と増額の対象となります。

地道に信頼を積み重ねることが大切ですね。

最後に、アコム以外の一般的なキャッシングの限度額増枠についてのまとめを紹介しておきます。

カードローン申込数ランキング

みんなが気になる?

カードローンへの疑問

同じテーマのログ(記事)ランキング

- アコムの審査基準まとめ。通る人、通りにくい人の傾向を調べてみた

- これだけは抑えたい!アコムで延滞してしまったときの対処法

- アコムの増額手続き前に知っておきたい増額審査に落ちる理由と条件

- アコムで30万円借りると利息はいくら?出来るだけ利子を減らそう!

- アコムの返済時に知っておきたい、必ず得する5つのポイント

- アコムACマスターカードの注意点。利用でキャッシング記録が残る?

- これは怖い!アコムを長期延滞して差押え・裁判になるまでの流れ

- アコム徹底検証。全9項目を他社と比較してわかったアコムの強み弱み

- アコムは学生でも借りられる?収入証明、親バレ、学校バレの対策

- アコム(AC)マスターカードの審査難易度の解説。落ちる人の条件とは?

人気のログ(記事)ランキング

同じテーマの記事の一覧

カテゴリ一覧

- キャッシングの基礎

- ローンの基礎知識

- キャッシングの体験談

- 注目の特集

- レビュアーによる検証

- 債務整理体験談

人気のログ(記事)ランキング

人気のカテゴリ

姉妹Q&Aサイトで無料質問しよう!

カードローン申込数ランキング

プロミス(SMBCコンシューマーファイナンス)

30日無利息サービスが◎顧客対応の良クチコミが多いのも特徴

アコム

業界でも老舗。最短20分融資、無利息サービスが人気

レイク

契約額200万円以下なら最長で180日間の特典あり

三菱UFJ銀行カードローン

日本最大級のメガバンクが運営。金利・限度額ともに優れ非常に人気

SMBCモビット

ネットで全てが完結するWEB完結申込と10秒簡易審査が人気

アイフル

テレビCMでおなじみ。30日間利息0円、最短18分融資OK、おまとめ可

お伺いします。過去半年で一度も利用していなくても、増額審査対象になりますか?