更新日:2023/09/02

100万円~200万円を借りたい方向け。必ず知っておきたい業者の選び方

(0)

この記事を評価する

評価を設定してください ×

「100万も200万も自分なんかが借りられるのかな・・・? 審査に通る自信がない・・・」

「高額融資の場合はどこで借りればいいんだろう? やっぱり消費者金融より金利の安い銀行カードローンがいいのかな?」

数万円ならともかく、100万円、200万円のお金を借りるなら、金融業者は慎重に選びたいところです。

とくに金利には注意しましょう。

消費者金融はもちろん、銀行カードローンへ申し込むのもオススメできません。

銀行カードローンは金利が低いというイメージを持つ人が多いですよね。

たしかに消費者金融と比べると低いのですが、それでも今から紹介していくローンと比べると高いです。

こんにちは。

当サイト、ファイグーの編集部で個人向けローンの窓口をしていた元銀行員に取材をしまくっている編集者のささきです。

この記事をご覧になっているということは、これからまさに100万円超の高額融資を申し込もうとしているのかもしれません。

ただ、その申込み。

もうちょっとだけ待っていただくわけにはいきませんか?

先ほどもお伝えしたとおり、100万円、200万円のお金を借りるなら、金融業者は慎重に選ぶ必要があります。

万が一、金利の高い消費者金融や銀行カードローンで借りてしまうと、あとが大変です。

非常に高額な利息を払い続けていかないといけなくなります。

これってすごく損なことです。

本来は払う必要のないものを払うんですから。

なぜ、多くの人が払う必要のない利息を払ってまで、高金利のローンを借りてしまうのでしょう?

それは、消費者金融や銀行カードローンがテレビCMなどで積極的に広告しているからにほかなりません。

なんとなく安心できるイメージがあるし、有名ということで、よく考えずに申し込んでしまうんですね。

それなら、本当に金利の低いローンを記事にすることで、たくさんの人がムダな利息を払わずに済むのでは?

私はそう考えました。

というわけで今回は、連日、元銀行員にさまざまなローンについて取材をしている私こと ささきが、消費者金融でもない、銀行カードローンでもない本当に低金利のローンサービスをまとめることにしました。

実際にいくらの利息を節約できるのかも一緒にお伝えしていきますね。

少しでも多くの人がこの記事をきっかけにして低金利のローンに巡り会えるようにと願っています。

それではいきましょう!

-

ささき 英雄編集者

七夕生まれ、編集・ライティング歴10年。前職ではグルメ雑誌の制作に携わっていましたが、30歳の誕生日をきっかけに独立しました。ファイグーでは「自分の仕事は書くことではなく伝えること」という意識で記事に取組んでいます。担当記事は、利息や審査などライバル記事だらけのテーマが多いです。そのため、「他のどの記事よりも正しい」のは当然として、さらに「どうすれば読みやすくなるか」を日々追求しています。

- 目次

- 高額融資は金利に注意!たった5%の差で利息が15万円も違う!

- 消費者金融や銀行だけじゃない!高額融資にオススメの低金利な金融業者

- 低金利ローンに隠された意外な盲点

- 100万円以上借りたい人のためのローンの賢い探し方

高額融資は金利に注意!たった5%の差で利息が15万円も違う!

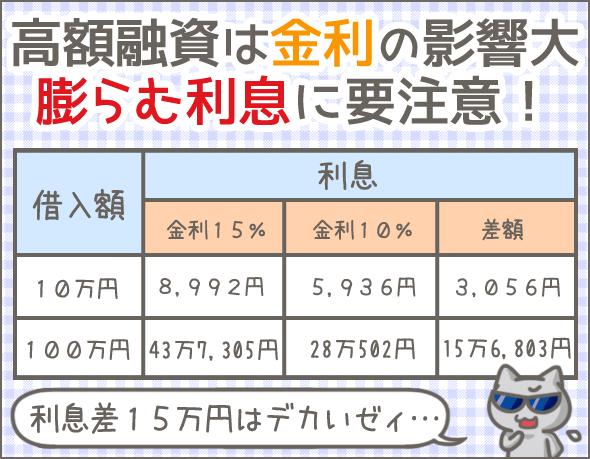

先ほどもお伝えしたとおり、100万~200万円のお金を借りる場合は、とくに金利を重視する必要があります。

「借入額を問わず、金利に気をつけるのは当たり前なんじゃないの?」

たしかにそうなのですが、借入額が大きい場合はより注意が必要なんです。

実際に、数字で確認してみましょう。

まずは、10万円を金利10%と15%で借りた場合を比較してみました(返済回数はいずれも12回)。

| 金利15% | 金利10% | 差額 | |

|---|---|---|---|

| 返済総額 | 108,992 | 105,936 | 3,056 |

| 利息総額 | 8,992 | 5,936 |

※あくまで試算です。実際の返済総額(利息総額)とは異なる場合があります。

借入額10万円の場合、5%の金利差で生じる利息の差額は3,056円でした。

それほど大きな差ではなりませんね。

元金が小さく、また返済期間が短いため、利息を支払う回数が少ないからです。

では、借入額が100万円の場合はどうでしょうか。

100万円を金利10%と15%で借りた場合を比較してみました(返済回数はいずれも60回)。

| 金利15% | 金利10% | 差額 | |

|---|---|---|---|

| 返済総額 | 1,437,305 | 1,280,502 | 156,803 |

| 利息総額 | 437,305 | 280,502 |

※あくまで試算です。実際の返済総額(利息総額)とは異なる場合があります。

なんと!

金利が5%違うだけで支払う利息に15万円もの差になりました!

このように、元金が大きく返済期間が長いほど金利の影響は大きくなります。

だから、高額融資の場合はとくに金利の低いローンを選ぶべきなのです。

消費者金融や銀行だけじゃない!高額融資にオススメの低金利な金融業者

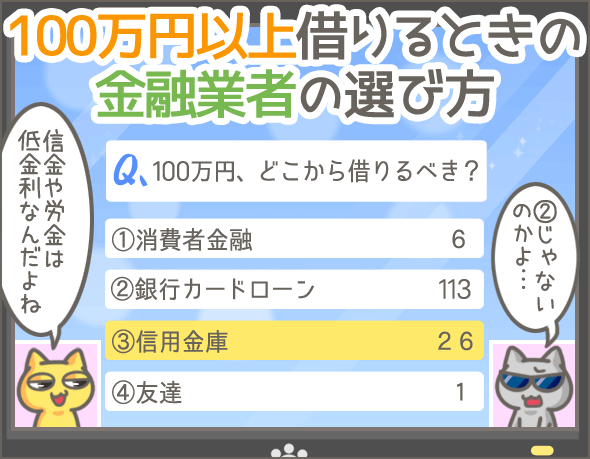

「お金を借りなければいけない」

そう聞いて、みなさんはどんな借入先を思い浮かべますか?

きっと、大半の人が消費者金融や銀行カードローンを連想したと思います(大手消費者金融と銀行カードローンの金利一覧表はこちら)。

しかし、高額融資ならこれらを利用するのは避けましょう。

理由は先ほど説明したとおり、金利が高いからです。

「え?銀行カードローンって低金利じゃなかった?」

間違いではありません。

でも、それはあくまでも『消費者金融と比べた場合』です。

高額融資を希望するなら、もっと金利の低いところから借りなければいけません。

では、具体的にどこから借りればよいのでしょうか?

たとえば、「しんきん」と呼ばれる信用金庫、「しんくみ」と呼ばれる信用組合、「ろうきん」と呼ばれる労働金庫などが候補になってきますね。

信用金庫・信用組合・労働金庫とは?

信用金庫(以降、信金)や信用組合(以降、信組)、労働金庫(以降、労金)になじみがない人も多いと思うので、ここでこれらの金融機関について簡単に説明します。

信金・信組・労金は、異なるサービスを提供していそうですが、実はほとんど銀行と同じサービスを提供しています。

預金やローンなどのサービスを提供していますし、インターネットバンキングにも対応しています。

違うのは、その設立目的です。

信金・信組・労金は、地域限定の非営利法人。

その地域の個人や中小企業の出資で成り立っています。

つまり、信金・信組・労金は、地域の個人や中小企業に利益を還元するために運営されているのです。

一方、銀行は株式会社。

出資者は株主です。

銀行は、株主に利益を還元するために運営されています。

信金・信組・労金は個人でもお金を借りられる?

信金・信組・労金は、消費者金融や銀行と同様に個人向けローンを運営しています。

資金使途自由、つまり使いみち自由のものですと、代表的なのはカードローンとフリーローンです(※1)。

※1

他にも、マイカーローン、教育ローン、住宅ローンなど、さまざまなローンが用意されていますが、いずれも借入れたお金の使い道を指定するものなので、今回は対象外としています。また、フリーローンには無担保型と有担保型がありますが、今回はご紹介するフリーローンは基本的に無担保型のローンです。

フリーローンとは?

フリーローンは、カードローンと同じ資金使途自由のローンですが、両者には微妙な違いがあります。

カードローンとフリーローンの大きな違いは、下記の3つです。

- カードローンの場合、設定された利用限度額の範囲で何度でも借入れ可能だが、フリーローンの場合は追加借入れできない(借入後は返済あるのみ)

- カードローンより、フリーローンのほうが低金利であることが多い

- カードローンもフリーローンも資金使途自由だが、フリーローンの場合、見積書などの資金使途確認書類の提出を求められることがある

カードローンのほうがお手軽ですが、金利面ではフリーローンに軍配が上がります。

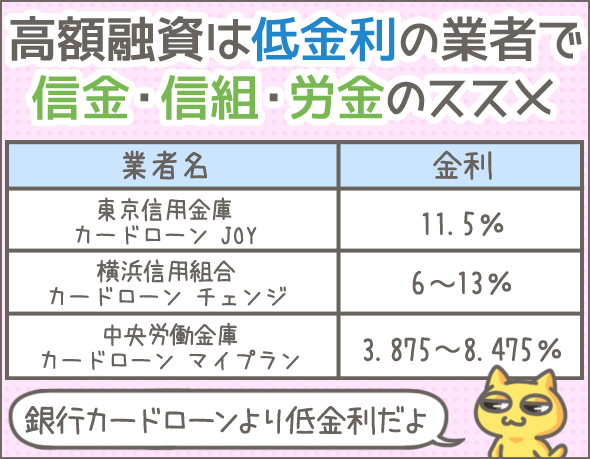

消費者金融・銀行 VS 信金・信組・労金の金利対決

ではここで、代表的な消費者金融・銀行・信金・信組・労金のカードローン・フリーローンを紹介しましょう。

| 金融機関 | 業者名・商品名 | 金利(実質年率) | 限度額 |

|---|---|---|---|

| 消費者金融 | アコム(カードローン) | 2.4~17.9% | 1~800万円 |

| 銀行 | 三井住友銀行カードローン | 1.5~14.5% | 10~800万円 |

| 三井住友銀行フリーローン 無担保型 |

5.975% | 10~300万円 | |

| 信用金庫 | 東京信用金庫カードローン JOY | 11.5% | 10~100万円 |

| 東京信用金庫しんきんローン (フリーローン) |

8% | ~500万円 | |

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

6~13% | 50~300万円 |

| 横浜中央信用組合フリーローン チョイス |

6~12% | 10~300万円 | |

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

3.875~8.475% | ~500万円 |

| 中央労働金庫フリーローン | 5.125~6.3% 別途保証料として 0.7~1.2%が上乗せ |

~500万円 |

※2015年現在

※表中のローンは、それぞれの金融機関の代表としてとりあげたものです(例、銀行カードローンの代表として、「三井住友銀行カードローン」をとりあげている)。ただし、他にもたくさんのサービスがありますので、あくまで一例としてお考えください。

※アコムにはフリーローンが用意されていません。消費者金融の場合、フリーローンが用意されていないことが多いです。

この表をみるかぎり、信金・信組・労金のローンはいずれも消費者金融や銀行カードローンより低金利です。

また、銀行フリーローンが思いのほか低金利であることもわかりました。

高額を借入れたいのなら、やはりこれらのローンを候補に入れるべきですね。

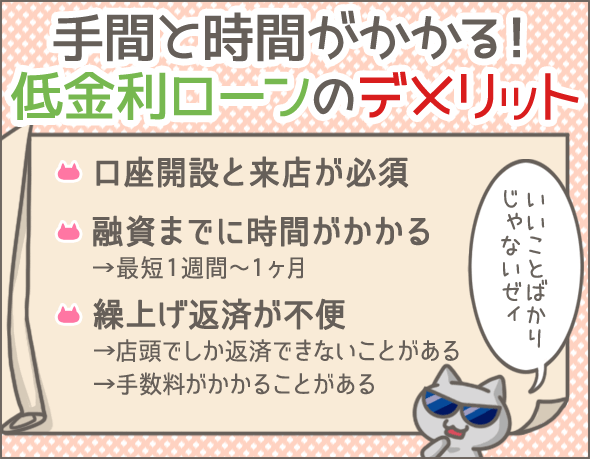

低金利ローンに隠された意外な盲点

ここからは、信金・信組・労金のフリーローンのマイナス面について、消費者金融や銀行カードローンと比較しながら検証していきます。

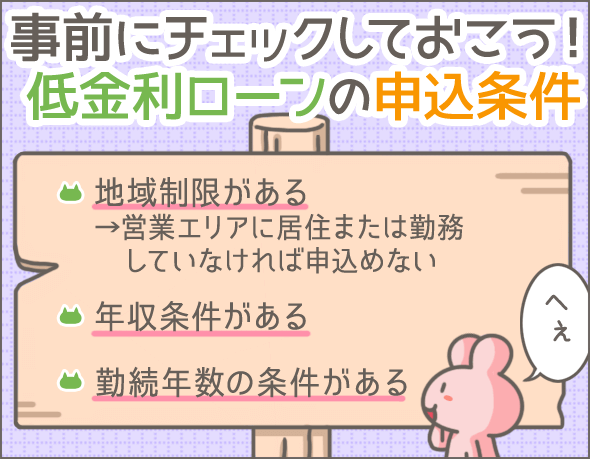

申込資格が限られている

各ローンの申込資格を確認してみましょう。

| 金融機関 | 業者名・商品名 | 申込資格(いずれも満たす必要あり) | 地域制限 | 収入 or 勤続年数 の条件 |

|---|---|---|---|---|

| 消費者金融 | アコム(カードローン) |

|

なし | なし |

| 銀行 | 三井住友銀行カードローン |

|

なし | なし |

| 三井住友銀行フリーローン 無担保型 |

|

なし | あり | |

| 信用金庫 | 東京信用金庫カードローン JOY |

|

あり | なし |

| 東京信用金庫しんきんローン (フリーローン) |

|

あり | なし | |

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

|

あり | あり |

| 横浜中央信用組合フリーローン チョイス |

|

あり | なし | |

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

|

あり | あり |

| 中央労働金庫フリーローン |

|

あり | あり |

どこも申込時(または完済時)の年齢が定められている点は同じですね。

また、「安定した収入と返済能力がある」ことも必須条件としています。

その他には何か違いがあるのでしょうか?

地域制限

東京信用金庫・横浜中央信用組合・中央労働金庫は、いずれも地域による制限があります。

つまり、営業区域内に住んでいるか、営業区域内の会社に勤めていないとローンに申込めません。

たとえば、横浜中央信用組合の場合、居住地または勤務地が神奈川県をはじめとする12県内にないと申込めません(ちなみに東京都や埼玉県は含まれません)。

ただ、信金・信組・労金は全国に点在しているので、あなたの自宅や勤務先を営業区域に含む店舗が近くにあるはずです。

収入の条件

三井住友銀行フリーローンと中央労働金庫は、収入についての条件をもうけています。

とはいえ、「年収150万以上」や「年収200万円以上」という条件なので、ハードルは低めですね。

勤続年数の条件

中央労働金庫は、勤続年数についても条件がつきます。

同一勤務先に1年以上(自営業は3年以上)勤めていることが条件です。

ちなみに、中央労働金庫は、地域・収入・勤続年数のすべてに条件がついています。

今回、挙げたなかではもっとも申込資格が厳しいローンといっていいでしょう。

口座開設が必要

ローンに申込むにあたり、その金融機関の口座は必要となるのでしょうか?

| 金融機関 | 業者名・商品名 | 口座開設 | 開設方法 | 口座開設にかかる日数 | 口座開設とローンの 同時申込み |

|---|---|---|---|---|---|

| 消費者金融 | アコム(カードローン) | 不要 | - | - | - |

| 銀行 | 三井住友銀行カードローン | 不要 | - | - | - |

| 三井住友銀行フリーローン 無担保型 | 必要 | 来店 インターネット |

来店なら即日 インターネットなら2~3週間 |

不可 | |

| 信用金庫 | 東京信用金庫カードローン JOY |

必要 | 来店 | 即日 | 可能 |

| 東京信用金庫しんきんローン (フリーローン) |

必要 | 来店 | 即日 | 可能 | |

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

必要 | 来店 | 即日 | 不可 |

| 横浜中央信用組合フリーローン チョイス |

必要 | 来店 | 即日 | 不可 | |

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

必要 | 来店 | 即日 | 可能 |

| 中央労働金庫フリーローン | 必要 | 来店 | 即日 | 可能 |

三井住友銀行フリーローン・東京信用金庫・横浜中央信用組合・中央労働金庫は、いずれも口座が必要です。

持っていない場合は、わざわざ開設する必要があります。

口座開設のための手続きや手間が余計に増えますし、業者によっては、口座開設のために来店する必要があります。

ちょっと面倒ですよね・・・。

口座開設方法

東京信用金庫・横浜中央信用組合・中央労働金庫の口座を開設する場合は、店舗に来店する必要があります(来店すれば即日開設可能)。

三井住友銀行なら、インターネット(ホームページ)でも申込みできますが、その場合、開設まで2~3週間ほどかかりますね。

一方、東京信用金庫と中央労働金庫は、口座開設とローンを同時に申込可能です。

同時に申し込めるのなら、あまり手間は増えなさそうですね。

口座開設にかかる日数

今回紹介した業者は、いずれも当日中に口座開設可能でしたが、なかには数日~数週間かかる金融機関もあります。注意しましょう。

来店しなければならない

各ローンの申込方法・来店の要否について確認していきましょう。

| 金融機関 | 業者名・商品名 | 申込方法 | 来店 | 来店回数 |

|---|---|---|---|---|

| 消費者金融 | アコム(カードローン) | インターネット 自動契約機 電話 郵送 店舗窓口 |

不要 | - |

| 銀行 | 三井住友銀行カードローン | インターネット ローン契約機 電話 |

不要 | - |

| 三井住友銀行フリーローン 無担保型 |

インターネット 自動契約機 電話 郵送 |

不要 | 1回(店舗か自動契約機で口座開設した場合) 0回(インターネットか郵送で口座開設した場合) ※口座開設不要の場合は0回 |

|

| 信用金庫 | 東京信用金庫カードローン JOY | 店舗窓口(仮申込みはインターネットかFAX) | 必要 | 2回 (申込時・融資実行時) |

| 東京信用金庫しんきんローン (フリーローン) |

店舗窓口(仮申込みはインターネットかFAX) | 必要 | 2回 (申込時・融資実行時) |

|

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

店舗窓口(仮申込みはインターネットかFAX) | 必要 | 1回 (契約&口座開設時) |

| 横浜中央信用組合フリーローン チョイス |

店舗窓口(仮申込みはインターネットかFAX) | 必要 | 1回 (契約&口座開設時) |

|

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

店舗窓口(仮申込みはインターネット) | 原則必要 (難しい場合は相談も可能) |

1回 (契約&口座開設時) |

| 中央労働金庫フリーローン | 店舗窓口(仮申込みはインターネット) | 原則必要 (難しい場合は相談も可能) |

1回 (契約&口座開設時) |

申込方法の種類

アコムと三井住友銀行には、さまざまな申込方法が用意されています。

自動契約機等で申込む方法のほか、ホームページ・電話・郵送でも申込可能です。

一方、東京信用金庫・横浜中央信用組合・中央労働金庫の申込方法はかぎられています。

仮申込みはホームページやFAXから行えますが、あくまで仮申込みです。

正式申込みは、店舗に行かなくてはなりません。

店舗の窓口まで出向き、申込書類の記入、必要書類の提出などの手続きを行う必要があるんです。

来店の要否と回数

アコムと三井住友銀行カードローンは、ホームページやメール、電話等のやりとりだけで申込みから融資までの手続きを完了させることができます。

もちろん来店不要です。

また、三井住友銀行フリーローンの場合、口座をすでに持っている、もしくはインターネットか郵送で口座開設するのなら来店不要です。

一方、東京信用金庫・横浜中央信用組合・中央労働金庫の場合は、少なくとも1回以上来店する必要があります。

横浜中央信用組合と中央労働金庫の場合、契約と口座開設を同時に行えるので、1回の来店で済みます(すでに口座を持っていても来店の必要あり)。

その点、東京信用金庫は、申込時と融資実行時に来店の必要があるので、計2回も窓口に行かなければなりません。

店舗の窓口は平日15時までしか営業していないので、来店が難しい人も多いのではないでしょうか。

とくに、自宅や勤務先の近くに店舗がないと大変ですよね。

融資まで時間がかかる

各ローンの「融資までにかかる時間」を比べてみました。

| 金融機関 | 業者名・商品名 | 融資までの日数(最短) |

|---|---|---|

| 消費者金融 | アコム(カードローン) | 最短20分 |

| 銀行 | 三井住友銀行カードローン | 当日(※) |

| 三井住友銀行フリーローン 無担保型 |

最短即日 | |

| 信用金庫 | 東京信用金庫カードローン JOY | 最短1週間 |

| 東京信用金庫しんきんローン (フリーローン) |

最短1週間 | |

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

最短2日 |

| 横浜中央信用組合フリーローン チョイス |

最短2日 | |

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

およそ1ヶ月 |

| 中央労働金庫フリーローン | 2~3週間 |

※申込完了後の確認事項や、本人確認書類の提出状況によっては変更になる場合もあります。

アコムは、最短で申込み当日に融資を受けることができます。

一方、三井住友銀行フリーローンも最短即日となっていますが、午前中に契約まで済ませる必要があるので、現実的には難しいでしょう(即日融資希望の場合、来店必須)。

横浜中央信用組合は、融資まで最短2日です。

信組のなかでは、かなりスピーディーな対応です。

一方、東京信用金庫は最短でも1週間、中央労働金庫にいたってはカードローンで1ヶ月、フリーローンでも2~3週間もかかってしまいます。

気長に待たなくてはいけませんね。

ちなみに、ここで紹介した『融資までの日数』はあくまで最短なので、場合によってはさらにかかることもあります。

必要書類が多い

各ローン、申込時や契約時にどのような書類が必要になるのでしょうか?

| 金融機関 | 業者名・商品名 | 必要書類(いずれも必要) |

|---|---|---|

| 消費者金融 | アコム(カードローン) |

|

| 銀行 | 三井住友銀行カードローン |

|

| 三井住友銀行フリーローン 無担保型 |

|

|

| 信用金庫 | 東京信用金庫カードローン JOY |

|

| 東京信用金庫しんきんローン (フリーローン) |

|

|

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

|

| 横浜中央信用組合フリーローン チョイス |

|

|

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

|

| 中央労働金庫フリーローン |

|

※100万円以上借入れる場合を前提にしています。

どのローンも本人確認書類(※2)は必須のようです。

収入証明書

収入証明書(※3)もほとんどの業者で必須です。

三井住友銀行カードローンも借入れ金額が50万円を超える申込の場合は、所得証明が必要です。

また、横浜中央信用組合カードローンの場合、借入れが200万円以下なら収入証明書不要。

資金使途確認書類

三井住友銀行フリーローン、東京信用金庫フリーローン、中央労働金庫フリーローンでは資金使途確認書類(※4)の提出を求められます。

フリーローンは、資金使途自由のローン(事業性資金を除く)ですが、使いみちを示す書類を求められることがあるのです。

勤続証明書

中央労働金庫の場合、勤続証明書が必要です。

勤務先に依頼し、作成してもらう必要があります。

場合によっては、勤続証明書の作成に数日~1週間以上かかるでしょう。

※2

本人確認書類の例:運転免許証、パスポート、保険証

※3

収入証明書の例:源泉徴収票、給与明細、所得証明書

※4

資金使途確認書類の例:請求書、契約書、注文書

返済方法が少ない&繰上げ返済が不便

各ローンの返済方法や繰上げ返済の可否について比較してみましょう。

| 金融機関 | 業者名・商品名 | 返済方法 | 繰上返済 の可否 |

繰上返済の方法 | 繰上返済の手数料 |

|---|---|---|---|---|---|

| 消費者金融 | アコム(カードローン) | インターネット アコムATM 提携ATM 店頭窓口 銀行振込 口座振替 |

可能 | インターネット アコムATM 提携ATM 店舗窓口 銀行振込 |

無料 |

| 銀行 | 三井住友銀行カードローン(※) | 銀行振込 口座振替 |

可能 | インターネット 銀行振込 |

無料 |

| 三井住友銀行フリーローン 無担保型 |

口座振替 | 可能 | 店舗窓口 | 5,400円/1回 | |

| 信用金庫 | 東京信用金庫カードローン JOY | 口座振替 | 可能 | 店舗窓口 ATM |

無料 |

| 東京信用金庫しんきんローン (フリーローン) |

口座振替 | 可能 (一括のみ) |

店舗窓口 | 無料 | |

| 信用組合 | 横浜中央信用組合カードローン チェンジ |

口座振替 | 可能 | ATM | 無料 |

| 横浜中央信用組合フリーローン チョイス |

口座振替 | 可能 | 店舗窓口 | 2,700円/部分 5,400円/一括 |

|

| 労働金庫 | 中央労働金庫マイプラン (カードローン) |

口座振替 | 可能 | 店舗窓口 ATM インターネット |

無料 |

| 中央労働金庫フリーローン | 口座振替 | 可能 | 契約時の取決めによる | 無料 |

※カードレスを選択の場合は(SMBCダイレクト)インターネットからの利用になり、ATMは利用できません

返済方法

アコムと三井住友銀行カードローンは、振込み、口座振替など複数の返済方法を用意しています。

その2つ以外のローンはいずれも口座振替のみです。

自分で返済方法を選ぶことはできません。

繰上げ返済の可否

どのローンも繰上げ返済を受付けていますが、東京信用金庫のフリーローンは一括返済のみ受け付けています。

東京信用金庫のフリーローン以外は、一括返済、部分返済ともに可能です。

繰上げ返済の方法

三井住友銀行フリーローン・東京信用金庫フリーローン・横浜中央信用組合フリーローンで繰上げ返済するなら、店舗窓口まで行かなければなりません。

他のローンは、いずれもATMから繰上げ返済できます(ローンによってはインターネットや振込みでも繰上げ返済可能)。

繰上げ返済の手数料

三井住友銀行フリーローンと横浜中央信用組合フリーローンでは、繰上げ返済するごとに手数料がかかります。

こんなに手数料がかかるなら、せっかく繰上げ返済で利息を節約しても効果が薄まってしまいますね。

今回紹介したローンをみるかぎり、フリーローンは繰上げ返済しにくい傾向があるようです。

各ローンのデメリットまとめ

今回メインで紹介したローンのデメリットを簡単にまとめてみました。

三井住友銀行フリーローンのデメリット

- 年収200万円以上でないと申込めない

- 口座開設が必要(急いでいる場合は来店必須)

- 「即日融資可」となっているが、現実的ではない

- 資金使途確認書類が必要

- 店舗に行かなければ繰上げ返済できない

- 繰上げ返済1回につき5,400円の手数料がかかる

東京信用金庫のデメリット

- 居住地または勤務地が東京信用金庫の営業区域内にないと申込めない

- 口座開設が必要

- 2回は来店しなければならない

- 融資まで最短1週間かかる

- フリーローンの場合、資金使途確認書類が必要

- フリーローンの場合、繰上げ返済は一括返済しかできない

横浜中央信用組合のデメリット

- 居住地または勤務地が横浜中央信用組合の営業区域内にないと申込めない

- カードローンの場合、勤続年数2年以上でないと申込めない

- 口座開設が必要

- 一度は来店しなければならない

- 融資まで最短2日かかる

- フリーローンの場合、店舗に行かなければ繰上げ返済できない

- フリーローンの場合、繰上げ返済1回につき2,700~5,400円の手数料がかかる

中央労働金庫のデメリット

- 居住地または勤務地が中央労働金庫の営業区域内にないと申込めない

- 年収150万円以上でないと申込めない

- 同一勤務先に1年以上勤務していないと申込めない(自営業の場合は3年以上)

- 口座開設が必要

- 一度は来店しなければならない

- 融資までの日数は、カードローンで最短1ヶ月、フリーローンで最短2~3週間かかる

- カードローンの場合、勤続証明書が必要

- フリーローンの場合、勤続証明書と資金使途確認書類が必要

結局のところ、どのローンが一番オススメ?

結局のところ、今回紹介した9ローンのなかで、どのローンがよいのかを私なりに検証してみました。

ここまであげたデメリットに加え、金利、限度額などの条件も考慮しています。

一番オススメできるのは三井住友銀行フリーローン

三井住友銀行フリーローンをオススメする一番の理由は、とにかく低金利な点です。

上限金利は今回紹介したローンのなかでもっとも低い5.975%。

さらに、融資までの日数も最短即日となっています。

もし、当日中に融資を受けられなくても、翌営業日には受けられるかと(ただし、来店が必須)。

また、三井住友銀行フリーローンは全国対応なので、年収200万円以上で、三井住友銀行に来店可能な場合はとくにオススメです。

※三井住友銀行フリーローンは、三井住友銀行カードローンや三井住友銀行カードゴールドローンとは違いますので注意してくださいね。

100万円以上借りたい人のためのローンの賢い探し方

最後に、100万円以上借りたい場合のローンの賢い探し方・選び方をお伝えします。

広告にまどわされず、近くの銀行・信金・信組・労金をピックアップ

アコムなどの大手消費者金融、三井住友銀行などのメガバンクのローンの広告はあふれていますが、それらにまどわされず、近くの信金や信組、労金を探しましょう。

信金・信組・労金は営業地域がかぎられるため、在住もしくは勤務地域にある信金・信組・労金を探す必要があります。

試しに下記のページで検索してみてください

全国信用金庫店舗検索(全国信用金庫協会)

http://www.e-map.ne.jp/pc/index.htm?cid=shinkin

しんくみローンリサーチ(全国しんくみ保証株式会社)

http://www.shinkumi-loan.com/index.html

全国ろうきん一覧(全国労働金庫協会)

http://all.rokin.or.jp/info/index.html

「しんくみローンリサーチ」なら、地域だけでなくローンの種類も指定して検索できます。

該当するローンを比較できるので便利ですね。

「全国信用金庫店舗検索」と「全国ろうきん一覧」も、地図や住所から検索できるようになっているので、近くの店舗を見つけることができるでしょう。

なお、下記のサイトには地方別の地銀一覧が載っています。

地方銀行一覧(地銀ネットワークサービス株式会社)

http://www.chigin-cns.co.jp/network/index.php#kanto

今回、地銀のローンはとりあげませんでしたが、銀行ならメガバンクだけでなく地銀も検討してみるべきです。

住信SBIネット銀行などのネット銀行もお忘れなく。

金利やスピードなどゆずれない条件で比較

あなたがとくに重視するポイント(例、金利・スピード)で比較し、なかでも優れているローンを選びましょう。

申込資格や口座開設の有無、来店は必要かどうかも忘れずにチェックしてください。

冒頭で説明したとおり、とくに重視して欲しいのは金利です。

高額融資の場合 利息の金額が大きくなるため、できるだけ金利を低くすることが重要ですよ。

いかがでしたか?

100万~200万円というと相当な大金です。

融資を受けるなら、十分に検討してからローンを選んでくださいね。

カードローン申込数ランキング

みんなが気になる?

カードローンへの疑問

同じテーマのログ(記事)ランキング

人気のログ(記事)ランキング

同じテーマの記事の一覧

カテゴリ一覧

- キャッシングの基礎

- ローンの基礎知識

- キャッシングの体験談

- 注目の特集

- レビュアーによる検証

- 債務整理体験談

人気のログ(記事)ランキング

人気のカテゴリ

姉妹Q&Aサイトで無料質問しよう!

カードローン申込数ランキング

プロミス(SMBCコンシューマーファイナンス)

30日無利息サービスが◎顧客対応の良クチコミが多いのも特徴

アコム

業界でも老舗。最短20分融資、無利息サービスが人気

レイク

契約額200万円以下なら最長で180日間の特典あり

三菱UFJ銀行カードローン

日本最大級のメガバンクが運営。金利・限度額ともに優れ非常に人気

SMBCモビット

ネットで全てが完結するWEB完結申込と10秒簡易審査が人気

アイフル

テレビCMでおなじみ。30日間利息0円、最短18分融資OK、おまとめ可

もし誰かの役に立ちそうだと思っていただけたなら、下のボタンから共有をお願いします。

コメントを投稿できます!