更新日:2022/12/17

総量規制のわかりやすい解説と例外ローン一覧【最新版】

(0)

この記事を評価する

評価を設定してください ×

「貸金業法の総量規制について教えてください。恥ずかしながら、総量規制という言葉をはじめて聞きました・・・」

「今すでに総量規制を超えて借入れしてしまっている状態です・・・。クレジットカードでの買い物もできなくなりますか?」

「総量規制には例外があるそうですね。どんな借入れが例外になるのですか?」

総量規制が完全施行されてから、早9年。

総量規制という言葉を聞いたことがある人は、昔と比べるとだいぶ増えました。

でも、具体的にどんなルールで、自分に当てはめるとどんな影響があるのかよくわからないという人は多いのではないでしょうか。

総量規制をひとことで説明すると、

「カードローンやキャッシングなどで借入れできる金額を年収の3分の1に制限するルール」

ですが、これだけだと説明としてはまったく不十分なんですね・・・。

こんにちは。

当サイト、ファイグーの編集者として約2年、キャッシングの利用者や元消費者金融の社員へインタビューを行っている内田です。

総量規制のことが気になっているということは、すでにカードローンを利用している、もしくは、これから申込みしようとしているのかもしれませんね。

「あといくらなら借りられるんだろう・・・?」

「審査に落ちたのは総量規制に引っかかっちゃたからかな・・・?」

その不安なお気持ちはよくわかります。

総量規制というルールは、実はちょっと複雑でして、たとえばローンにはたくさんの種類がありますよね?

キャッシングやカードローン、自動車ローン、住宅ローン、おまとめローン・・・。

これらがすべてが総量規制の対象になるわけじゃありません。

つまり、対象外や例外がたくさんあるルールなんです。

単純に借入れが年収の3分の1を超えているからといって、新たな借入れができなくなるわけではないということです。

そこがわかりにくいので、総量規制のことをよく理解していない人が多いんですね。

それなら、総量規制のことをわかりやすく説明することで、審査落ちの原因がハッキリする人が増えるのでは?

カードショッピングなどで無用な不安を抱える人を減らせるのでは?

そう私は思いました。

ということで今回は、これまで2年にわたり、カードローンに関する取材を行い、弁護士の先生にも取材を繰り返した私こと内田が総量規制をできるだけわかりやすく、かみくだいて解説していこうと思います。

- 総量規制でいう『年収』とは何か?

- 総量規制の影響があるのはどこからの借入れか?

- 総量規制の除外・例外ローンの種類

とくに、この3点を掘り下げて解説していきます。

この記事をきちんとご覧いただければ、もう総量規制のことは心配ないといえるようになるはずなので、ぜひ最後までお付き合いください。

今回の記事がひとりでも多くの方にご覧いただけることを願っております。

それでは本編です。

-

松田 一郎編集者

博多生まれ横浜育ち。アラフィフの3児の父。出版社に12年勤務後、フリーランスに。結婚後、住宅ローンに教育費、生命保険に国民年金などなど、否応なしにかさんでいく家計を少しでも節約すべく、お金の勉強をはじめました。自分の体験や節約術が、同じような悩みを抱えている方々のお役に立てばという思いを込めて、ファイグーの記事制作にいそしんでいます。フィナンシャルプランナー2級技能士。日本サッカー協会公認D級指導員。

- 目次

- 借入れは年収の3分の1まで!総量規制のキホンを解説

- 総量規制の影響があるのは『貸金業者』からの借入れのみ

- 年収の3分の1を超える金額も借入可能!総量規制の除外・例外ローン一覧

- 総量規制の基準を満たすだけで審査に通るわけではない

- 総量規制を破ったときのペナルティ

- まとめ

借入れは年収の3分の1まで!総量規制のキホンを解説

ソウリョウキセイって、よく聞くよね。なんか難しそうなお名前・・・。

簡単にいうと、「貸金業者は個人に対して、年収の3分の1までしか貸しちゃいけませんよ」っていうルールのことだよ。

へぇー。

・・・ぜんぜんワカラナイから、もっと簡単に説明よろ。

つまり、借金っていくらでも無制限にできるわけじゃなくてね。

ふむふむ。

いくらまで借金できるかっていう上限は決まっていますよっていう話。

ほう。

まったくワカラナイや。説明ヘタだね。

・・・。

総量規制とは、貸金業者が個人にお金を貸す際、年収の3分の1を超えて貸付けてはならないという規制(※1)のことです。

たとえば、年収300万円の人なら、貸金業者から合計100万円を超えるお金を借入れることはできません。

「規制なんてなしで貸してくれればいいのに・・・」

そんなふうに考える人もいると思いますが、総量規制ができた背景にはきちんと理由があります。

それはズバリ、お金の借り過ぎで苦しむ人を減らすためです。

総量規制ができる前は、多重債務者の存在が深刻な社会問題になっていました。

2005~2006年頃には、借入件数5件以上の多重債務者が全国に230万人以上いたんですね。

また、当時の経済的理由による自殺者は年間7,800人にのぼりました。

このような事態を打開するため、平成18年に貸金業法が抜本的に改正されたのです(※2)。

そして、この改正の際に貸金業法に盛り込まれたのが総量規制です。

※1

一部のローンは、総量規制の除外または例外となっています。くわしくは後半で説明します。

※2

完全施行は平成2010年です。

家賃収入は?宝くじは?総量規制の『年収』に含まれるもの・含まれないもの

ここからは、総量規制の具体的な内容を確認していきましょう。

「貸金業者は個人の年収の3分の1を超える金額を貸付けることはできない」

これが総量規制の基準でしたね。

まずは、ここでいう『年収』になにが含まれるのかを整理していきます。

給与収入や年金は「年収」に含まれる

総量規制の『年収』に含まれるのは、主に下記の4つです。

給与収入

給与収入は、もちろん総量規制の『年収』に含まれます。

貸金業法における給与収入とは、社会保険料などの控除分・賞与・各種手当(交通費・残業手当・住宅手当など)を含めた総支給額のことです。

つまり、手取りではなく控除前の額面のことですね。

年金

年金には、大きく分けると次の2つがあります。

- 公的年金(国民年金・厚生年金・旧共済年金)

- 私的年金(公的年金以外の年金)

総量規制では、どちらも『年収』に含まれます。

不動産の賃貸収入

個人として不動産を賃貸している場合の収入も、総量規制の『年収』に含まれます。

また、賃貸収入に含まれるのは家賃だけではありません。

以下の収入はすべて賃貸収入に含まれます。

- 礼金

- 更新料

- 共益費

- 保証金

個人事業の事業所得

事業所得(商業・工業・農業・漁業・自由業など、なんらかの個人事業を営むうえで得た所得)も、総量規制では『年収』に含まれます。

事業所得なので、売上から必要経費を除いたものが対象です。

保険金や退職金は『年収』に含まれない

一方、次のような収入はいずれも総量規制における『年収』に該当しません。

- 宝くじなどによる当選金

- ギャンブルによる収入

- 保険金による収入

- 投資による収入(利子や配当による収入)

- 退職金など退職時の一時的な収入

- 資産(※3)の譲渡により得た収入

※3

土地・建物・株式・宝石・骨とう・権利など幅広い資産が対象です。

貸金業者はあなたの年収をどのように調べるのか

貸金業者は、ローンやクレジットカードの審査の際、申込者の年収を把握する必要があります。

総量規制の範囲で貸付する必要があるためです。

では、どのようにしてあなたの年収を確認するのでしょうか?

50万円以下なら自己申告でOK

年収の申告は、基本的に自己申告です。

ただし、以下のどちらかに該当する場合は、収入証明書の提出を求められます。

- ひとつの貸金業者から50万円超の金額を借りるとき

- 貸金業者からの借入総額が100万円を超えるとき

たとえば、貸金業者Aですでに40万円のローンを組んでいる人が、貸金業者Bで30万円のローンへ申込み、さらに貸金業者Cで40万円のローンに申込むとします。

この場合、貸金業者AとBの申込時は、収入証明書不要です。

しかし、貸金業者Cでは収入証明書の提示を求められます。

収入証明書として認められる書類

収入証明書とは、その名の通り、収入を証明する書類のことです。

具体的には、以下の書類が収入証明書として認められます。

- 源泉徴収票

- 支払調書

- 給与の支払明細書(直近の2ヶ月分以上)

- 確定申告書

- 青色申告決算書

- 収支内訳書

- 納税通知書

- 納税証明書

- 所得証明書

- 年金証書

- 年金通知書

いずれも最新のものをコピー・スキャン・写真撮影して提出することになります(※4)。

※4

例外として、源泉徴収票と支払調書は、原本の提出を求められることが多いです。また、給与の支払明細書は、直近の2ヶ月分以上を求められることが多いですね(地方税額の記載があれば1ヶ月分の提出で済むこともあります)。

総量規制の影響があるのは『貸金業者』からの借入れのみ

なるほどね!

ボクの年収が300兆円だったら、100兆円しか借りられないのか!

まぁそういうことだね。

(100兆円って、日本の国家予算だぞ・・・)

なーんだ。

ソウリョウキセイって難しくないじゃん!

いや、まだまだ総量規制について説明しなきゃいけないことがあるんだ。

たとえば、総量規制の影響があるのは『貸金業者からの借入れ』だけなんだよ。

総量規制に関係する借入れは、総量規制が適用されるのは貸金業者からの借入れのみです。

でも、貸金業者と非貸金業者の違いって、正直ちょっとよくわかりにくいですよね・・・。

ということで、ここでは貸金業者とそれ以外の業者について解説していきます。

消費者金融・クレジットカード会社は貸金業者

貸金業者とは、簡単にいえば、お金の貸付けや貸し借りの仲介を行う業者のことです。

貸金業を営むには、内閣総理大臣または都道府県知事の許可を受け、登録しなければなりません(この登録を受けるには、貸金業務取扱主任者を必ず置くなどの条件を満たす必要があります)。

現在、貸金業者として登録されているのは、主に下記の業者です。

消費者金融

消費者金融とは、個人に金銭を貸付ける貸金業者のことです。

サラ金(サラリーマン金融)ともよばれます。

- アコム(アコム株式会社)

- プロミス(SMBCコンシューマーファイナンス株式会社)

- アイフル(アイフル株式会社)

事業者金融

事業者金融とは、個人事業主や中小企業の経営者を対象に事業資金を貸付ける貸金業者のことです。

商工ローン、ビジネスローンともよばれます。

- ビジネクスト(ビジネクスト株式会社)

- ビジネスパートナー(株式会社 ビジネスパートナー)

クレジットカード会社

その名のとおり、クレジットカードの発行を行う会社です。

クレジットカードって、ショッピング機能だけじゃなくてキャッシング機能も付いていますよね。

そのため、クレジットカード会社も貸金業者の登録が必要になります。

- オリコカード(株式会社オリエントコーポレーション)

- セゾンカード(株式会社クレディセゾン)

- 三菱UFJニコス(三菱UFJニコス株式会社)

リース会社

レンタルとリースはよく似ていますが、レンタルは会社がすでに所有しているものを貸出すこと。

一方、リースは利用者が選んだ商品を業者が購入して長期間、貸出すサービスです。

利用者は購入代金を分割して、リース会社に支払っていきます。

そして、購入代金を支払い終えると、商品が利用者のものになるという点がレンタルとの大きな違いです。

この形態が融資と似ているため、リース会社は貸金業者に分類されます。

- 三菱UFJリース株式会社

- 東銀リース株式会社

- 昭和リース株式会社

ソーシャルレンディングサービス

ソーシャルレンディングサービスとは、お金の借り手と貸し手をインターネット上でマッチングするサービスです(クラウドファンディングとも呼ばれます)。

このサービスを行っている業者も貸金業者に分類されます。

- maneo(マネオ)

- SBIソーシャルレンディング

- AQUSH(アクシュ)

非営利かつボランティア色の強い資金サービスを提供する業者

これは主に市民からの出資を基に設立された非営利の金融組織(NPOバンクとも呼ばれる)のことです。

地域社会や福祉・環境保全のための活動を行うNPO法人・個人などに、低金利で融資を行っています。

- 未来バンク事業組合

- 特定非営利活動法人 NPO夢バンク(長野県)

- 女性・市民コミュニティバンク(神奈川県)

銀行は貸金業者ではない

まぎらわしいですが、以下の業者はいずれも貸金業者に該当しません。

- 銀行

例)三菱UFJ銀行 - 信用金庫

例)京都中央信用金庫 - 信用組合

例)第一信用組合 - 労働金庫

例)中央労働金庫 - 農協

例)東京都信用農業協同組合連合会 - 漁協

例)沖縄県信用漁業協同組合連合会 - 保険会社

例)日本生命 - 証券金融会社

例)日本証券金融株式会社 - 質屋

例)大黒屋

一部の銀行は、カードローンなどの商品で個人への貸付けを行っているものの、貸金業者には分類されないので注意してください。

貸金業者かどうかの調べ方

テレビCMなどで有名な金融業者であれば、貸金業者かどうかはすぐにわかるはずです。

でも、中小の金融業者の場合はよくわかりませんよね。

そんなときのために、貸金業者かどうかをカンタンに調べるための方法をふたつ紹介します。

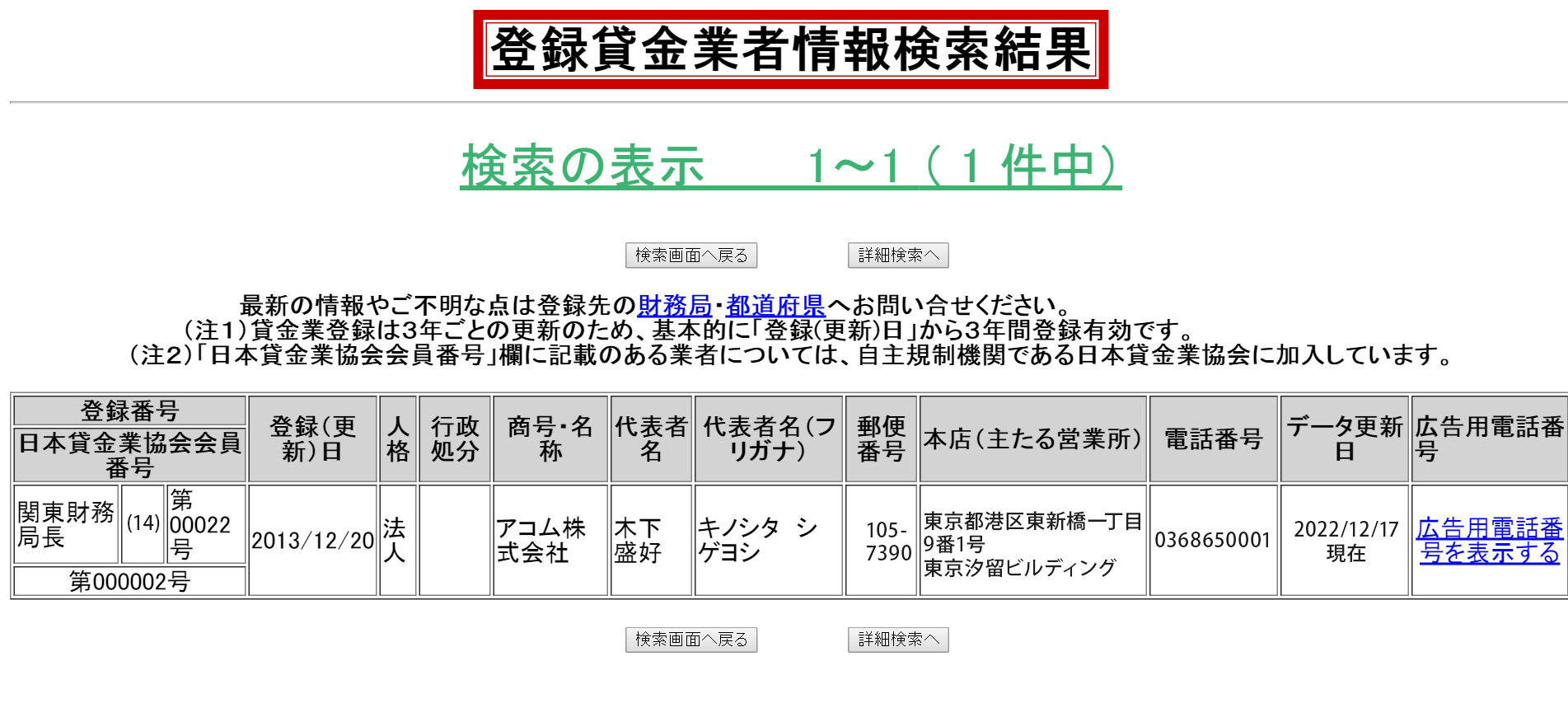

ホームページに登録番号が記載されているか

貸金業者にはそれぞれ登録番号が付与されています(※5)。

たとえば、消費者金融であるアコムの登録番号は「関東財務局長(14)第00022号」です。

貸金業者なら、ホームページのどこかに必ず登録番号が記載されているので、まずはそちらを探してみてください。

※5

登録番号のない貸金業者は違法業者です。違法業者は法外な高金利で貸付けを行っていたり、違法な方法で取り立てを行う場合が多いので、絶対に利用してはいけません。なかには登録番号を詐称している違法業者もあるので注意してください。

『貸金業者からの借入額』をごまかすことはできない

少し話はもどりますが、貸金業者は、ローンやクレジットカードの審査の際、申込者の他社借入状況を把握するとのことでしたよね。

では、貸金業者は他社借入状況をどのように把握しているのでしょうか?

信用情報をみればあなたの借入額がわかる

個人の借入れやクレジットカード利用に関する情報は、信用情報とよばれ、信用情報機関で管理されています。

そして、貸金業者は、ローンやクレジットカードなどの審査を行う際、必ず申込者の信用情報を確認します。

あなたの信用情報を確認すれば、「あなたが他の貸金業者からいくら借入れているか」が一目瞭然なわけです。

そのため、ほかの貸金業者からの借入額をごまかすことはできません。

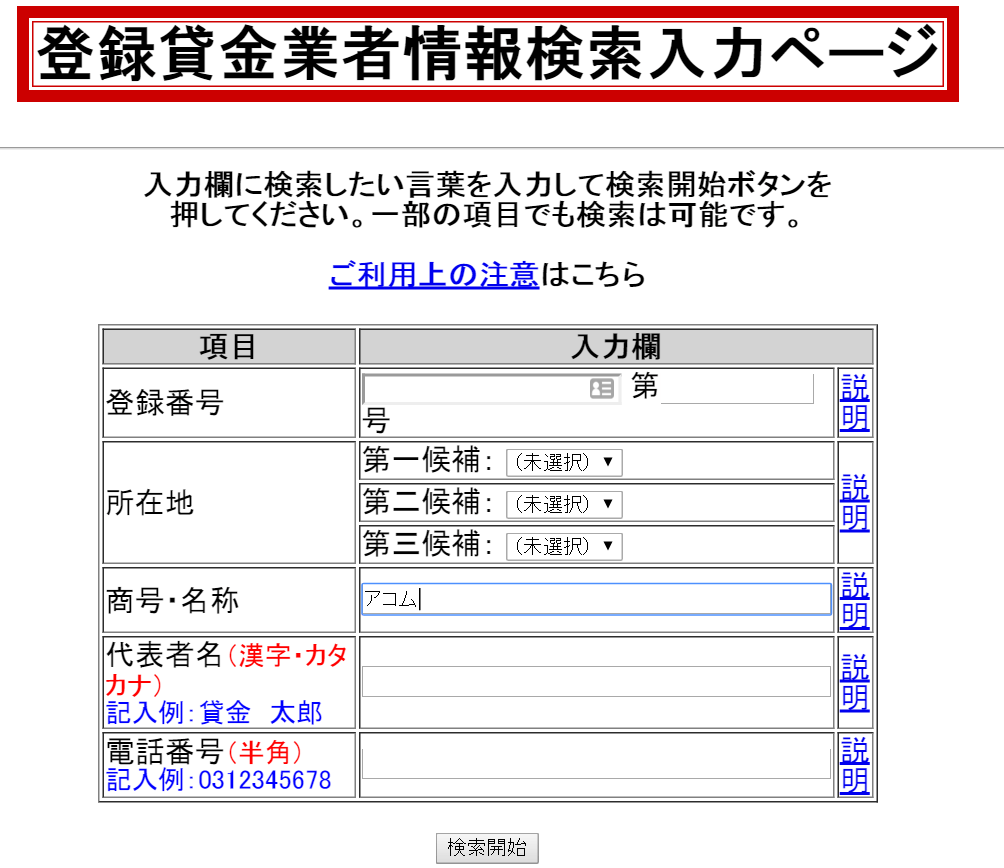

金融庁の「登録貸金業者情報検索」を利用する

インターネットで簡単に貸金業者の情報を検索することができます。

金融庁「登録貸金業者情報検索」

http://clearing.fsa.go.jp/kashikin/index.php

以下のうち、少なくともひとつ以上の情報を入力し、検索してください。

- 登録番号

- 所在地(都道府県)

- 商号・名称

- 代表者名

- 電話番号

たとえば、「商号・名称」のところに「アコム」と入れて検索してみましょう。

すると、「アコム株式会社」がヒットします。

年収の3分の1を超える金額も借入可能!総量規制の除外・例外ローン一覧

なるほどね。カシキンギョウシャについてはバッチリだ!

まぁ、知ってたけどね。

そう?まだ説明は途中なんだけどね。

貸金業者から年収の3分の1を超える借入れができることもあるんだけど、その話はしなくて大丈夫?

なにそれ!超ラッキーだね!

条件を満たせば総量規制の影響を受けずにお金が借りられるんだ。

じょ、条件?

なにかイタイこととかさせるつもり?そんなの絶対イヤだよ。

・・・。

ここでは、貸金業者からの借入れなのに、総量規制の対象から除外されるローン・例外となるローンをまとめて紹介してきます。

住宅ローンや自動車ローン(自動車を担保にしたもの)は『除外』される

まずは、総量規制の除外ローンからみていきましょう。

ここで紹介するローンには、主に次の2つの特徴があります。

- 年収の3分の1を超える金額も借入可能

- 借入れた金額は、貸金業者からの借入れとしてカウントされない

たとえば、年収300万円の田中さんが貸金業者Cのローンに申込もうとしているとします。

借入先が貸金業者なら総量規制の影響があるので、田中さんは最大でも100万円までしか借りられないはずですよね?

でも、このローンが自動車を担保にした自動車ローンなら話は別。

自動車を担保にした自動車ローンは総量規制から除外されるので、100万円超のローンを組んでも貸金業法上の問題はないんです。

また、田中さんがすでに貸金業者Cから100万円の借入れがある状態だとしましょう。

貸金業者からの借入額がすでに総量規制の上限に達していますので、本来なら貸金業者からこれ以上のお金を借りることはできないはずです。

しかし、この100万円が自動車を担保にした自動車ローンの借入れなら、田中さんは「貸金業者から1円も借りていない状態」とみなされます。

そのため、追加で最大100万円を貸金業者から借入れることができるわけです。

自動車ローンは、総量規制対象外の代表的なローンですが、ほかにも対象外のローンはたくさんあります。

ひとつずつ紹介していきますね。

住宅ローン(不動産購入または不動産改良のための借入れ)

家や土地などの不動産購入や、リフォームなど不動産改良のために組んだローンは総量規制の対象から除外されます。

また、土地購入費・着工金・中間金の支払いのための、いわゆるつなぎ融資も総量規制の対象にはなりません。

担保があるもの

以下のローンは、いずれも総量規制の対象から除外されます。

- 自動車担保貸付

- 有価証券担保貸付(※6)

- 不動産担保貸付

これら担保付ローンのことを有担保ローンと呼びます。

一方、カードローンなどは、担保なしで借りられるため、無担保ローンと呼ばれます。

※6

有価証券とは、株券や国債・社債券などのこと。

高額療養費の借入れ

本人または生計をともにする親族の医療費や療養費のために貸金業者から借入れた場合、それらは総量規制の対象にはなりません。

ここでいう医療費・療養費とは、高額療養費制度で定められている自己負担限度額を超過した部分(※7)を指します。

※7

高額療養費制度とは、医療機関や薬局で支払ったひと月当たりの金額が一定額(自己負担限度額)を超過した場合に、超過した金額を国が支給する制度です。

自己負担限度額は収入・年齢によって異なります。

不動産の売却代金で返済できるもの

売却を予定している家や土地があり、その売却代金で返済できる借入れは、総量規制の対象から除外されます。

金融商品取引業者が行う500万円超の貸付け

証券会社や投資運用会社のなかにも、貸金業登録をしている会社があります。

しかし、このような金融商品取引業者からの借入れは、総量規制に影響しません。

ちょっと話がややこしいですよね。

金融商品取引業者からの借入れは、以下のように借入金額によって適用される法律が変わります。

- 500万円以下の借入れ・・・金融商品取引法が適用される

- 500万円超の借入れ・・・貸金業法が適用される

借入額が500万円以下の場合は貸金業法の適用範囲外なので、総量規制は影響しません。

一方、借入額が500万円超の場合は、貸金業法が適用されるものの、総量規制の対象から除外されます。

つまり、証券会社や投資会社からの借入れは、総量規制に影響しないということです。

その他

以下も総量規制の対象から除外されます。

- 手形(融通手形を除く)の割引(※8)

- 貸金業者を債権者とする金銭貸借契約の媒介(※9)

- 奨学金(※10)

※8

手形にはいくつも種類がありますが、ここでは『約束手形』を例にあげて説明します。約束手形とは、振出人(手形を発行した人)が指定した金額を満期までに支払う約束をする手形のことです。そして、手形の割引とは、受取人(手形を受け取った人)が満期前の手形を金融機関などに売却することをいいます。

※9

たとえば、山田さんが貸金業者D社からお金を借りたいとします。このとき、仲介業者E社が山田さんとD社の間に入り、まずE社と山田さんの間で「借金の契約を媒介する(E社が山田さんの代わりにD社から借入れる)契約」が結ぶとすると、この媒介契約は、総量規制の対象から除外されます。一方、山田さんがE社を通じてD社から実際に借入れた場合、こちらは総量規制の対象です。

※10

信販会社から借りた奨学金は、総量規制の対象となります。

おまとめローンや緊急時の借入れは『例外』

次は、総量規制の例外となる借入れについてみていきましょう。

ここで紹介するローンの特徴は、主に次の2つです。

- 年収の3分の1を超える金額も借入可能

- 借入れた金額は、貸金業者からの借入れとしてカウントされる

先ほど説明した『除外』に似ていますね。

しかし、例外ローンで借入れた金額は、貸金業者からの借入れに含まれてしまいます。

そのため、たとえば、田中さんが例外ローンで150万円を借りた場合、貸金業者からそれ以上お金を借りることはできません。

ここが『除外』との違いです。

それでは、総量規制の例外ローンをひとつずつ確認していきましょう。

おまとめローン・借り換えローン(顧客が一方的に有利となる借り換え)

年収300万円の高橋さんが、貸金業者G社から50万円、貸金業者H社から50万円をそれぞれカードローンで借りているとします。

ところが、貸金業者I社でより低金利のローンを組めることがわかったので、高橋さんはI社から100万円を借入れ、そのお金でG社、H社のローンを完済しました。

その後、高橋さんはI社のみに返済していくことになります。

これがいわゆる、おまとめローンです(※11)。

もうお気づきだと思いますが、I社へ申込む前の段階ですでに貸金業者から年収の3分の1を借りている状態ですから、これ以上は貸金業者からお金を借りられないはずですよね?

なぜ追加で100万円を借りられるかというと、I社へ申込んだのがおまとめローンだからです。

複数の借金を1社でまとめ、さらに金利が下がるなら、高橋さんにとってメリットが大きいですよね。

このように利用者が一方的に有利となる借り換えは、総量規制の例外として認められます。

※11

借り換えとは、より条件のいいローンに乗り換えることです。一方、おまとめとは複数のローンをまとめて、より条件のよいローンに乗り換えることです。おまとめと借り換えがほぼ同じ意味で使われることもあります。

配偶者貸付け

配偶者貸付けを実施している貸金業者で借入れる場合は、本人と配偶者の年収(合計)の3分の1まで借入れが可能です。

たとえば、夫の年収200万円、妻の年収100万円の場合、総量規制の上限はそれぞれ以下ですが、

- 夫・・・66万円

- 妻・・・33万円

配偶者貸付けを利用すれば、どちらか片方が申込んだ場合でも100万円(夫婦の年収300万円の3分の1)まで借りることができます。

配偶者貸付けを利用するには、以下の書類が必要です。

- 配偶者の同意を証明する書類

- 夫婦関係であることを証明する書類(住民票または戸籍抄本)

業者によっては、本人や配偶者の収入証明書が必要なこともあります。

ちなみに、内縁関係である場合は、住民票の続柄欄に「夫(未届)」「妻(未届)」など、未届の配偶者である旨が記載されている必要があります。

緊急で必要な費用のための借入れ

緊急で必要になった費用のための借入れは総量規制の例外となります。

たとえば、以下のような費用です。

- 本人または生計をともにする親族の医療費

- 葬儀費用

- 旅先での交通事故による車の修理代

- 交通機関のトラブル等により急きょ発生した宿泊費

年収300万円で、貸金業者からの借入総額が100万円ある鈴木さんが、緊急手術費のためF社で新たに30万円のローンを申込みしたとします。

すでに鈴木さんの借入れは総量規制の基準に達していますので、通常ならもう貸金業者からお金は借りられません。

しかし、緊急で手術を受けるための借入れは総量規制の例外なので、鈴木さんはF社のローンを組むことができるのです。

個人事業主(自営業者)が行う借入れ

単なる個人ではなく、個人事業主(自営業者)として借入れる場合は、総量規制の例外となります。

ただし、場合によって、以下の書類が必要です。

- 確定申告の控え

- 事業計画

- 収支計画

- 資金計画

- 事業の状況

- 収支の状況

- 資金繰りの状況

預金取扱金融機関からの融資を受けるまでの「つなぎ資金」となる借入れ

預金取扱金融機関とは、主に銀行(日本銀行以外)・信用金庫・労働金庫・信用組合を指します。

たとえば、銀行から融資を受ける際、審査や手続きなどで長期間待たされることがありますよね。

こういった場合に、つなぎ資金として貸金業者から借入れた分は総量規制の例外となります。

ただし、すでに預金取扱金融機関での審査が終わっていて、『融資可能』という結果が出ている場合に限られますので注意してください。

クレジットカードのショッピングは総量規制対象外

すみません、だいぶ長々と説明してしまっていますが、まだまだ総量規制の対象外となる借入れがあります。

クレジットカードのショッピング

クレジットカードのキャッシングは総量規制の対象です。

ただし、ショッピング利用は対象外。

一括払いだけでなく、分割払い・リボ払い・ボーナス払いも、ただの後払い決済なので借入れには含まれません。

たとえば、年収300万円の人が貸金業者から100万円を借入れていたとしても、クレジットカードのショッピングの利用に影響はないです。

携帯電話の割賦購入

最近は、携帯電話の購入時に端末の代金を分割し、月々の料金に上乗せして支払う方法が一般的ですよね。

こういった割賦購入も総量規制の対象外なので、安心してください。

たとえ、総量規制に抵触している状態でも、それによって携帯電話を購入できなくなることはありません。

ショッピングローン

ショッピングローンは、家電量販店が運営している場合もありますし、クレジットカード会社が運営していることもありますが、いずれも総量規制の対象外です。

総量規制の基準を満たすだけで審査に通るわけではない

ソウリョウキセイってややこしいんだね。

やっと素直になったね。

でも、総量規制について、なんとなくはわかったでしょ?

うん。ボクはお金を借りたことないから、いつでもいっぱいお金を借りれるよ。

いや、そこが勘違いしやすいポイントなんだ。

総量規制の金額を超えていないからといって、100%お金が借りられるわけじゃないんだ。

・・・なにそれ。

そんなの詐欺じゃん!詐欺師!詐欺ネコ!

詐欺ネコ・・・。

ここまで説明してきたように、総量規制の対象外となるローンや例外・除外となるローンはたくさんあります。

ただ、総量規制の対象外だからといって、必ずしもお金を借りられるわけではありません。

金融業者は、あなたのことを、いろいろな角度から審査します。

年齢・性別・勤務先・年収・借入状況など、さまざまな要素を総合的に判断して融資の可否や融資の金額を決めているのです(キャッシング・カードローンの審査内容については別でレポートしています)。

そのため、「年収300万円だから最大100万円は借りられる」などと単純に考えないほうがいいでしょう。

実際にいくら借りられるかは審査次第だということを忘れてはいけません。

総量規制を破ったときのペナルティ

ソウリョウキセイを破ったらどうなるんだろう?

珍しくいいところに気づいたね。

総量規制は法律で定められているルールだから、違反するとそれなりにペナルティはあるよ。

なにそれコワい。

利用者側のペナルティはそこまで厳しくないけど、それでも頭に入れておいたほうがいいかもね。

総量規制を破ると、罰則を受けることになるのでしょうか?

利用者・貸金業者ごとに解説していきます。

利用者はおとがめなし

個人が貸金業者から年収の3分の1を超える金額を借入れても、行政処分や処罰を受けることはありません。

また、ただちに返済を求められることもありません。

ただし、総量規制に抵触している間は、規制が解除されるまで、原則として貸金業者からの追加借入れは不可となります。

たとえば、以下のようなサービスはいずれも利用が制限されるので注意してください。

- 消費者金融のカードローン・キャッシング

- クレジットカードのキャッシング

- クレジットカード会社のカードローン・キャッシング

- リース

貸金業者は営業停止になることも・・・

一方、貸金業者が総量規制に違反して貸付けをおこなった場合は、一定期間、営業停止などの行政処分を受けることになります。

また、悪質なケースや何度も繰り返し違反している場合には、登録取消処分となる可能性もありますね(もう貸金業者として営業できなくなるということです)。

そのため、貸金業者は総量規制に違反しないよう慎重に貸付けを行っています。

まとめ

いかがでしたでしょうか。

最後に、総量規制についての重要なポイントをおさらいしておきましょう。

- 貸金業者は個人の年収の3分の1を超える金額を貸付けることはできない

- 年収に含まれるのは、主に、給与収入・年金・不動産収入・事業所得

- 年収は基本的に自己申告だが、下記のどちらかに該当する場合は収入証明書の提出を求められる

- 1社の貸金業者から50万円超の金額を借りるとき

- 貸金業者からの借入総額が100万円を超えるとき

- 貸金業者は、主に消費者金融・事業者金融・クレジットカード会社・リース会社・ソーシャルレンディングサービス・NPOバンク

- インターネットで簡単に貸金業者の情報を検索することができる

- 貸金業者からの借入額をごまかすことはできない

- 住宅ローンや自動車ローン、奨学金(信販会社で借りたものは除く)は総量規制の対象から除外される

- おまとめローンや配偶者貸付け、緊急時の借入れは総量規制の例外となる

- クレジットカードのショッピングや携帯電話の割賦購入、ショッピングローンは総量規制の対象外となる

- 総量規制に違反しても利用者が罰則を受けることはない(貸金業者は罰則を受けることがある)

総量規制の導入後、借入件数5件以上の多重債務者の数は118万人となり、ピーク時から100万人以上減少しました(平成22年)。

ただ、その一方で、貸金業者からお金を借りられず困った利用者が違法業者を利用する例も増えています。

そのような状況に陥っても、絶対に違法業者を利用してはいけません。

もし、「お金が借りられない」「借金で首が回らない」などの問題で悩んでいるなら、ひとまず日本貸金業協会の相談窓口に相談してみましょう。

日本貸金業協会「【相談窓口の業務】貸金業相談・紛争解決センターのご案内」

http://www.j-fsa.or.jp/personal/contact/

また、他にもお金の問題を相談できる機関や窓口は多くありますので、こちらもあわせて利用してみてください。

カードローン申込数ランキング

みんなが気になる?

カードローンへの疑問

同じテーマのログ(記事)ランキング

人気のログ(記事)ランキング

同じテーマの記事の一覧

カテゴリ一覧

- キャッシングの基礎

- ローンの基礎知識

- キャッシングの体験談

- 注目の特集

- レビュアーによる検証

- 債務整理体験談

人気のログ(記事)ランキング

人気のカテゴリ

姉妹Q&Aサイトで無料質問しよう!

カードローン申込数ランキング

プロミス(SMBCコンシューマーファイナンス)

30日無利息サービスが◎顧客対応の良クチコミが多いのも特徴

アコム

業界でも老舗。最短30分融資、無利息サービスが人気

三菱UFJ銀行カードローン

日本最大級のメガバンクが運営。金利・限度額ともに優れ非常に人気

SMBCモビット

ネットで全てが完結するWEB完結申込と10秒簡易審査が人気

アイフル

テレビCMでおなじみ。30日間利息0円、最短20分融資OK、おまとめ可

もし誰かの役に立ちそうだと思っていただけたなら、下のボタンから共有をお願いします。

コメントを投稿できます!